Newsletter abonnieren

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Die derzeitige Situation ist turbulent und birgt viele Unsicherheiten. Zum Beispiel erwarten sowohl die Bundesregierung als auch die Industrie keine schnelle Erholung der deutschen Wirtschaft. In einem Ende September veröffentlichten Bericht, über den Tagesschau.de berichtet, heißt es: „Insgesamt deuten die aktuellen Konjunkturindikatoren noch keine nachhaltige Belebung in den kommenden Monaten an. Die konjunkturelle Entwicklung dürfte damit auch im dritten Quartal nur sehr schwach bleiben und voraussichtlich erst um die Jahreswende an Fahrt gewinnen.” Die Bundesregierung verweist dabei auf Frühindikatoren wie Auftragseingänge und Geschäftsklima, aber auch auf die verhaltende Entwicklung der Weltkonjunktur. Der Bundesverband der Deutschen Industrie (BDI) hat ebenfalls seine Konjunkturprognose gesenkt und erwartet für das gesamte Jahr einen Rückgang der Wirtschaftsleistung um 0,4 Prozent.

In den USA hingegen wird erwartet, dass sie praktisch um eine Rezession herumkommen. In diesem Jahr wird eine wirtschaftliche Entwicklung von 1,8 Prozent erwartet, im kommenden Jahr immerhin noch von 0,9 Prozent. Interessanterweise erlebt die US-Industrie derzeit einen unerwarteten Auftragszuwachs, obwohl die Leitzinsen rasant steigen, was die Kreditkosten für Investitionen erhöht.

Auch in Bezug auf die Inflation gibt es Unterschiede. Die Eurozone kämpft weiterhin gegen hohe Inflation, jedoch mit erheblichen Unterschieden zwischen den Mitgliedsländern. Die durchschnittliche Inflationsrate liegt im August bei 5,3 Prozent. In den Niederlanden geht die Inflation beispielsweise schneller zurück als in Deutschland. Die Inflation in den Niederlanden lag im August bei 3,4 Prozent, während sie in Deutschland mit 6,4 Prozent fast doppelt so hoch war. In den USA lag die Inflationsrate im Juli bei 3,2 Prozent und im August bei 3,7 Prozent.

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Die Aktienmärkte zeigten sich entsprechend volatil im vergangenen Monat. Nach guten Ergebnissen im Sommer haben die großen Indizes deutlich an Schwung verloren. Der DAX verlor beispielsweise rund drei Prozent und stand Ende September 6,5 Prozent unter seinem historischen Höchststand von 16.528,97 Punkten im Juli. Der US-Großindex Dow Jones verlor im vergangenen Monat mehr als vier Prozent und fast sechs Prozent im Vergleich zum Juli. Selbst der NASDAQ, der von Technologiewerten getragen wird, konnte dem Abschwung nicht entkommen und verlor im September 3,4 Prozent und seit Mitte Juli annähernd acht Prozent.

Auf der anderen Seite sind die Ergebnisse auf Sicht von zwölf Monaten erfreulich. Während der NASDAQ seit Anfang Oktober 2022 fast 23 Prozent zugelegt hat, sind es im DAX 28 Prozent und im Dow Jones immer noch 15 Prozent. Das unterstreicht die Bedeutung von Ruhe und Geduld an den Aktienmärkten. Wer gelassen wartet, kann Verluste wieder aufholen und langfristig Gewinne erzielen. In den letzten fünf Jahren hat der DAX trotz erheblicher Schwankungen im vierten Quartal 2018, der Covid-Krise, dem Ukraine-Krieg und den Auswirkungen von Zins- und Inflationssteigerungen um mehr als 26 Prozent zugelegt.

Wir möchten Sie daher ermutigen, Ruhe und Geduld zu bewahren. Bei den vorliegenden Informationen könnte der Markt in den kommenden Wochen und Monaten weiterhin stark schwanken. Wir werden die Entwicklungen genau beobachten und bei Bedarf schnell und konsequent in das Fondsmanagement eingreifen. Wie gewohnt arbeiten wir daran, Ihr Vermögen sicher durch diese Phase zu führen und Ihnen eine positive Zukunft zu bieten.

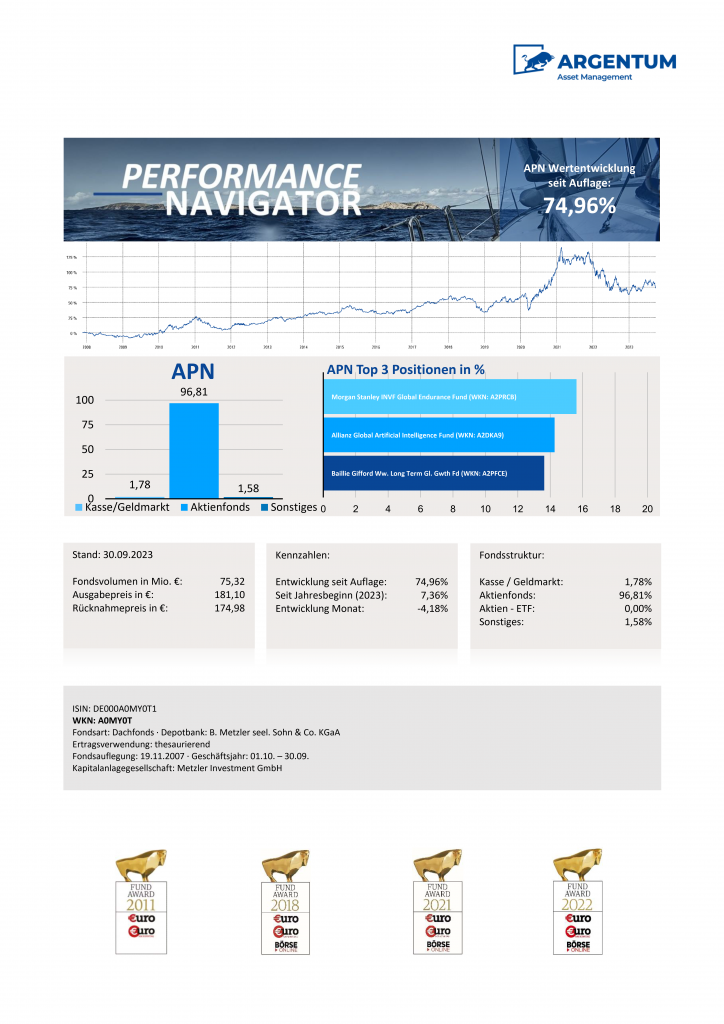

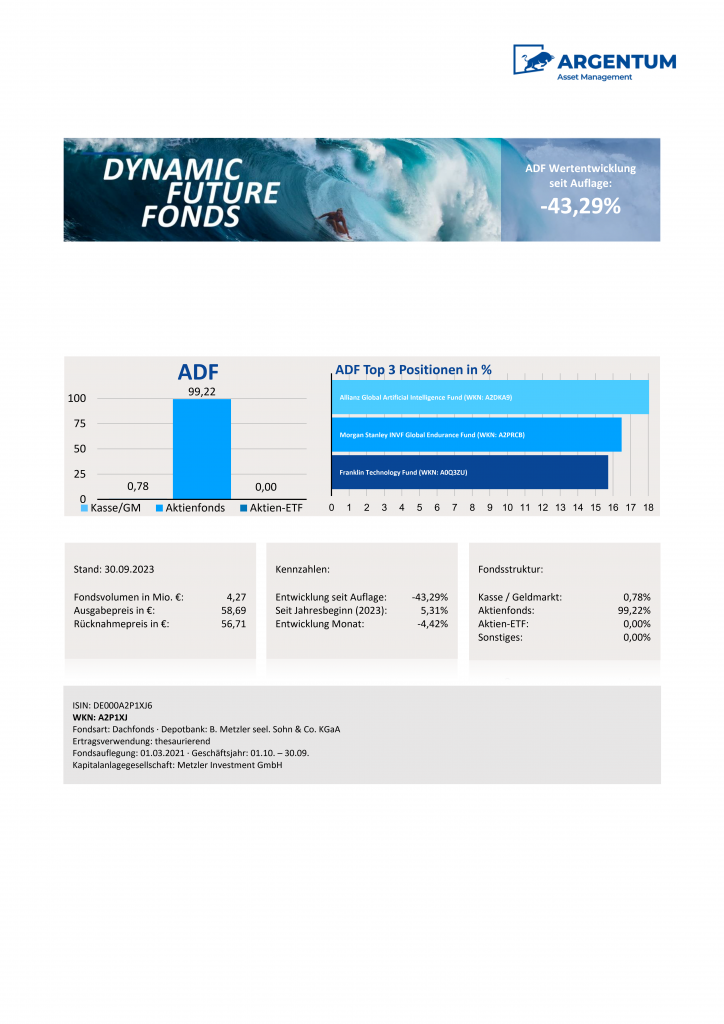

Unsere Fonds ARGENTUM Stabilitäts-Portfolio (WKN: A1C699 / ISIN: DE000A1C6992), ARGENTUM Performance Navigator (WKN: A0MY0T / ISIN: DE000A0MY0T1) und ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) konnten sich bedauerlicherweise dem allgemeinen Abwärtstrend nicht entziehen und haben, annähernd im Gleichlauf mit den weltweit führenden Aktienindizes, etwas von ihrer Dynamik der Vormonate eingebüßt. In dieser stark volatilen Marktphase ist dies jedoch kein Grund zur Beunruhigung, da Schwankungen zur Geldanlage dazugehören. Wichtig ist, dass langfristig positive Performancebeiträge erzielt werden. Dies zeigen wir mit den Ergebnissen unserer Fondsstrategien. Sowohl das ARGENTUM Stabilitäts-Portfolio als auch der ARGENTUM Performance Navigator haben sich über die Jahre hinweg sehr gut entwickelt und sich als defensive bzw. ausgewogene Konzepte etabliert. Der ARGENTUM Dynamic Future, der auf eine überdurchschnittliche Wertentwicklung in der Zukunft ausgerichtet ist, ist so positioniert, dass er von den wachsenden globalen Megatrends wie Technologie und Künstliche Intelligenz, Gesundheit, erneuerbare Energien und anderen profitieren wird.

Aufgrund dieser Ergebnisse haben wir uns entschieden, unsere Strategien in den Fonds weiterhin auf diese Weise zu verfolgen. Abgesehen von einigen wenigen taktischen Anpassungen bleiben wir unserer bewährten Linie treu, die sich langfristig bereits bewährt hat und auch in Zukunft tragfähig sein wird. Unser Schlagwort ist aktives Management. Wir treffen aktive Anlageentscheidungen und lassen uns nicht von kurzfristigen Entwicklungen aus der Ruhe bringen. Unser Ziel ist und bleibt es, langfristig bessere Ergebnisse im Sinne des Rendite-Risikoprofils zu erzielen als ein passives Investment. Wir analysieren aktiv die Finanzmärkte, Unternehmen und wirtschaftliche Entwicklungen, um die Fonds auszuwählen, die unserer Meinung nach ein überdurchschnittliches Wachstumspotenzial und eine höhere Rendite bei reduziertem Risiko bieten.

Wir behalten die Zins- und Inflationsentwicklung genau im Auge, bleiben jedoch unserem Grundsatz treu, dass politische Ereignisse oft nur kurzfristige Auswirkungen auf die Märkte haben und diese sich gut an neue vorübergehende Bedingungen anpassen können. Wir sind gut darauf vorbereitet, rasch auf Veränderungen zu reagieren, um gegebenenfalls zusätzliche Investitionen zu tätigen und von einer positiven Marktentwicklung zu profitieren.

Wir beobachten beispielsweise auch weiterhin den chinesischen Immobilienmarkt sehr genau, da es dort zu neuen Entwicklungen gekommen ist. Chinas größter privater Bauträger, Country Garden, hat sich etwas Zeit verschafft, um mehr als eine halbe Milliarde US-Dollar an inländischen Anleihen zurückzuzahlen, nachdem er in der vergangenen Woche mit seinen Gläubigern eine Vereinbarung zur Verlängerung der Laufzeit getroffen hat. Obwohl dies eine dringend benötigte Gnadenfrist für Country Garden und den übrigen kränkelnden Immobiliensektor Chinas ist, droht viel Gegenwind, wie das Wall Street Journal berichtet. Der Handel mit Aktien von Evergrande, gemessen am Umsatz das zweitgrößte Immobilienunternehmen in China, wurde erneut ausgesetzt und hat einen Kursrückgang am japanischen Nikkei verursacht. Zudem befindet sich der Gründer von Evergrande in Polizeigewahrsam.

Auch im Technologiesektor gibt es immer wieder Neuigkeiten, die die Performance bestimmter Bereiche beeinflussen können. So gab Anthropic, ein in Kalifornien ansässiges KI-Unternehmen, bekannt, dass Amazon eine Vereinbarung unterzeichnet hat, wonach der E-Commerce-Riese bis zu vier Milliarden US-Dollar in Anthropic investieren wird, wobei er mit 1,25 Milliarden US-Dollar beginnt. Amazon versucht, sich im Wettbewerb um generative KI an die Spitze zu setzen, was den Wert von Amazon zusätzlich steigern könnte, da generative KI ein milliardenschweres Geschäft ist, das noch in den Anfängen steht.

Solche Nachrichten können sich auf die langfristige strategische Investmentausrichtung auswirken. Wir erklären Ihnen gerne, wie wir diese Themen einschätzen und umsetzen. Daher werden wir Sie weiterhin mit Blick in die Zukunft beraten, um Ihr Vermögen zu schützen und kontinuierlich weiterzuentwickeln. Uns geht es nicht um schnelle Rendite, sondern um eine nachhaltige Strategie, die Sie über Jahre und Jahrzehnte hinweg zufriedenstellt und Ihnen hilft, Ihre finanziellen Ziele und Perspektiven zu erreichen.

Ein Ereignis mit großem Störungspotenzial hätte der erwartete Shutdown in den USA zu Beginn des neuen Haushaltsjahrs am 1. Oktober sein können. Die Vorstellungen von Demokraten und Republikanern für eine Lösung lagen bis kurz vor Toresschluss weit auseinander. Kurz vor Ablauf der Frist haben das US-Repräsentantenhaus und der US-Senat für einen Übergangshaushalt gestimmt. Ein Shutdown ist damit vorerst abgewendet. Allerdings muss der Kongress nun eine 45-Tage-Frist nutzen, um einen regulären Haushalt zu verabschieden. Das ist in den vergangenen Monaten nicht gelungen. Ein Government Shutdown ist in den Vereinigten Staaten die Situation, in der die Bundesbehörden ihre Tätigkeit weitgehend einstellen und nur noch als unerlässlich angesehene Aufgaben erledigen. Selbst ein nur wenige Tage andauernder Shutdown kann bereits negative Auswirkungen auf die Wirtschaft haben. In der derzeit ohnehin angespannten Lage mit steigenden Anleiherenditen, sinkender Liquidität, hohen Aktienbewertungen, geopolitischen Risiken und generell hohen Schwankungen an den Börsen könnte ein Government Shutdown in den USA zu einer weiteren deutlichen Korrektur an den Finanzmärkten führen und eine eigentlich abgewendete Rezession in den USA wahrscheinlicher machen.

Ebenso verfolgen wir aufmerksam eine Entwicklung im Sektor der Mega-Technologiekonzerne. Vor etwa zwei Jahren hat YouTube Shorts eingeführt, eine Plattform für kurze Videos, um TikTok Konkurrenz zu machen. Allerdings sind leitende Mitarbeiter von YouTube besorgt, dass Shorts das Kerngeschäft des Unternehmens kannibalisiert. Obwohl Shorts anfangs erfolgreich war, führte es zu einem Rückgang der Werbeeinnahmen und lenkte die Aufmerksamkeit von langen Inhalten ab, was langfristig Herausforderungen für YouTube darstellen könnte. Hintergrund ist, dass TikTok im Juni 2020 erstmals mehr tägliche Zuschauerstunden bei Kindern im Alter von vier bis 18 Jahren verzeichnete als YouTube. Im vergangenen Jahr haben Kinder durchschnittlich 107 Minuten pro Tag auf TikTok verbracht, verglichen mit nur 67 Minuten auf YouTube. Dies führte dazu, dass YouTube im ersten Quartal dieses Jahres den dritten aufeinander folgenden Quartalsrückgang bei den Werbeeinnahmen verzeichnete, teilweise aufgrund von Shorts. Da Shorts kürzer sind, gibt es weniger Möglichkeiten für Anzeigen, und die Klickrate auf Werbeanzeigen für E-Commerce-Seiten ist in der Regel niedriger. Trotzdem verzeichnete Google im vergangenen Quartal einen Anstieg der Werbeeinnahmen bei YouTube um über vier Prozent im Vergleich zum Vorjahr, was 7,7 Milliarden US-Dollar entspricht und etwa 13 Prozent der gesamten Werbeeinnahmen von Google ausmacht. Der Technologiesektor bietet also immer wieder Chancen, wenn man den Markt genau beobachtet.

Ebenso behalten wir die Entwicklung der Ölpreise in den kommenden Wochen aufmerksam im Blick, da sie sich der Marke von 100 US-Dollar pro Barrel nähern. Die Internationale Energieagentur (IEA) erwartet in der zweiten Hälfte des Jahres ein tägliches Angebotsdefizit von 1,24 Millionen Barrel Rohöl. Saudi-Arabien, der größte Ölproduzent des Förderkartells Opec, und Russland haben angekündigt, die Ölexporte bis Jahresende zu drosseln. Wir werden sehen, welche Auswirkungen das auf die Konjunktur und die Kapitalmärkte haben kann.

Wir stehen Ihnen jederzeit zur Seite, um den richtigen Weg für Ihre Vermögensanlage gemäß Ihren Vorstellungen zu finden. Bei ARGENTUM sind wir stets Ihr verlässlicher Partner für die Vermögensverwaltung Ihrer Fonds!

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Ich habe die allgemeinen Nutzungsbedinungen und die Datenschutzerklärung gelesen und akzeptiere beide. Ich erteile die in der Datenschutzerklärung aufgeführten Enwilligungen in die Verarbeitung und Nutzung meiner Daten.

Diese Website verwendet Cookies, damit wir dir die bestmögliche Benutzererfahrung bieten können. Cookie-Informationen werden in Ihrem Browser gespeichert und führen Funktionen aus, wie das Wiedererkennen von Ihnen, wenn Sie auf unsere Website zurückkehren, und hilft unserem Team zu verstehen, welche Abschnitte der Website für Sie am interessantesten und nützlichsten sind.

Unbedingt notwendige Cookies sollten jederzeit aktiviert sein, damit wir deine Einstellungen für die Cookie-Einstellungen speichern können.

Wenn du diesen Cookie deaktivierst, können wir die Einstellungen nicht speichern. Dies bedeutet, dass du jedes Mal, wenn du diese Website besuchst, die Cookies erneut aktivieren oder deaktivieren musst.

Diese Website verwendet Matomo Analytics, um anonyme Informationen wie die Anzahl der Besucher der Website und die beliebtesten Seiten zu sammeln.

Diesen Cookie aktiviert zu lassen, hilft uns, unsere Website zu verbessern.

Bitte aktiviere zuerst die unbedingt notwendigen Cookies, damit wir deine Einstellungen speichern können!