Newsletter abonnieren

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Eigentlich sollte die Sommerzeit Entspannung und Ruhe bringen und die Menschen auf die neuen Herausforderungen im Herbst vorbereiten. Aber in diesem Jahr war der August alles andere als ruhig. Eine beunruhigende Nachricht stammt aus der deutschen Wirtschaft. Ist die Bundesrepublik wieder der „kranke Mann“ des europäischen Währungsraums? Viele wichtige Konjunkturdaten in Deutschland weisen nach unten, es fehlt an wirtschaftlicher Dynamik, während andere Industriestaaten wieder wachsen. Im Winterhalbjahr war die deutsche Wirtschaft mit zwei aufeinanderfolgenden Minusquartalen in eine sogenannte technische, also kurzfristige Rezession gerutscht, und zuletzt stagnierte das Bruttoinlandsprodukt (BIP) preis-, saison- und kalenderbereinigt von April bis Juni im Vergleich zum Vorquartal. Aufs Jahr gesehen bedeutet das: Der Internationale Währungsfonds (IWF) erwartet für dieses Jahr ein Schrumpfen der deutschen Wirtschaft um 0,3 Prozent, auch die Bundesbank rechnet mit einem Rückgang des Bruttoinlandsprodukts in diesem Umfang. Das Institut der deutschen Wirtschaft geht für 2023 sogar von einem Rückgang des BIP von bis zu 0,5 Prozent aus. Zum Jahresende wird die Leistung demnach gerade einmal auf dem Niveau von 2019 stehen. Das ist ein eklatanter Unterschied zur Planung der Bundesregierung. Diese ging laut der im April vorgelegten Frühjahrsprojektion für dieses Jahr von einem BIP-Plus von 0,4 Prozent aus.

Auch die Stimmung in Deutschland liegt auf einem niedrigen Wert. Die ifo Exporterwartungen fielen im August auf -6,3 Punkte, von -6,0 Punkten im Juli. „Die deutschen Exporteure kämpfen weiterhin mit einer schwachen Weltnachfrage“, sagt Klaus Wohlrabe, Leiter der ifo Umfragen. „Zudem beklagen immer mehr Unternehmen, dass ihre weltweite Wettbewerbsfähigkeit leidet.“ Auch die Stimmung in den deutschen Chefetagen hat sich weiter eingetrübt. Der ifo Geschäftsklimaindex ist im August auf 85,7 Punkte gefallen, nach 87,4 Punkten im Juli. Das ist der vierte Rückgang in Folge. Die Beurteilung der aktuellen Geschäftslage fiel auf den niedrigsten Stand seit August 2020. Inmitten der Konjunkturflaute hat auch die Zahl der Arbeitslosen in Deutschland im August weiter zugenommen. Die Bundesagentur für Arbeit verzeichnete im August 2,696 Millionen Arbeitslose. Das sind 79.000 mehr als im Juli und 148.000 mehr als vor einem Jahr. Die Arbeitslosenquote stieg um 0,1 Punkte auf 5,8 Prozent.

Anders sieht es beispielsweise in den USA aus. Im August 2023 ist der Gesamtindex für die Einschätzung der Konjunktur der USA auf 5,1 Punkte gestiegen. Im Vormonat Juli 2023 lag der Gesamtindex bei -3,7 Indexpunkten. Die US-Wirtschaft trotzt auch weiterhin den Rezessionsrisiken. Das Bruttoinlandsprodukt (BIP) wuchs mit einer annualisierten Rate von 2,4 Prozent gegenüber dem Vorquartal sogar etwas stärker als in den ersten drei Monaten des Jahres. Experten gehen davon aus, dass die US-Wirtschaft an einer Rezession vorbeikommen wird. „Die hohe Nachfrage nach Arbeitskräften, die unter anderem durch die Hortung von Arbeitskräften durch die Unternehmen und die Alterung der Bevölkerung gefördert wird, spricht im Gegensatz zu früheren Rezessionen gegen einen deutlichen Anstieg der Arbeitslosenzahlen. Ohne größere Arbeitsplatzverluste werden die privaten Haushalte ihren Konsum aber nicht merklich einschränken. Ein ‚Soft-Landing‘ ist dadurch realistisch geworden“, heißt es bei der DZ Bank.

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Bei der Inflationsentwicklung verzeichnet die gesamte Eurozone Stillstand. Dass die durchschnittliche Inflationsrate im Euroraum Ende August bei 5,3 Prozent stagniert, war nicht erwartet worden. Analysten hatten mit einem Absinken auf 5,1 Prozent gerechnet. Mit 6,1 Prozent bleibt Inflation in Deutschland überdurchschnittlich hoch. Zwar hat sie sich einer ersten Schätzung zufolge im August erneut leicht abgeschwächt, Ökonomen hatten jedoch einen stärkeren Rückgang erwartet.

Dementsprechend volatil haben sich auch die Kapitalmärkte gezeigt. Am 31. Juli stand der deutsche Leitindex beispielsweise noch bei mehr als 16.500 Punkten und damit bei seinem 52-Wochen-Hoch. Innerhalb von drei Wochen büßte der Index dann aber mehr als 1.000 Punkte ein, was einem Rückgang von weit mehr als fünf Prozent entspricht, um dann wieder bis Monatsende auf rund 15.950 Punkte zu klettern und am 31. August sogar die Marke von 16.000 Punkten noch einmal kurz zu nehmen. Auch der US-Großindex Dow Jones hat sich von seiner volatilen Seite gezeigt und im August in der Spitze rund fünf Prozent bis etwas über die Marke von 34.000 Punkten verloren. Zum Monatsende erholte sich der Dow Jones dann um gut zwei Prozent.

Diese Nachrichten und Entwicklungen zeigen, wie wichtig Geduld bei der Aktienanlage bleibt. Die Kapitalmärkte sind immer auch von den realwirtschaftlichen Tendenzen abhängig, sodass es immer wieder zu Korrekturen an den Börsen kommen kann. Wir möchten mit Ihnen gemeinsam daher den eingeschlagenen Weg in der Geldanlage mit Ruhe und Gelassenheit weitergehen und stehen Ihnen jederzeit bei allen Fragen zu Ihrem langfristigen Vermögensmanagement zur Seite.

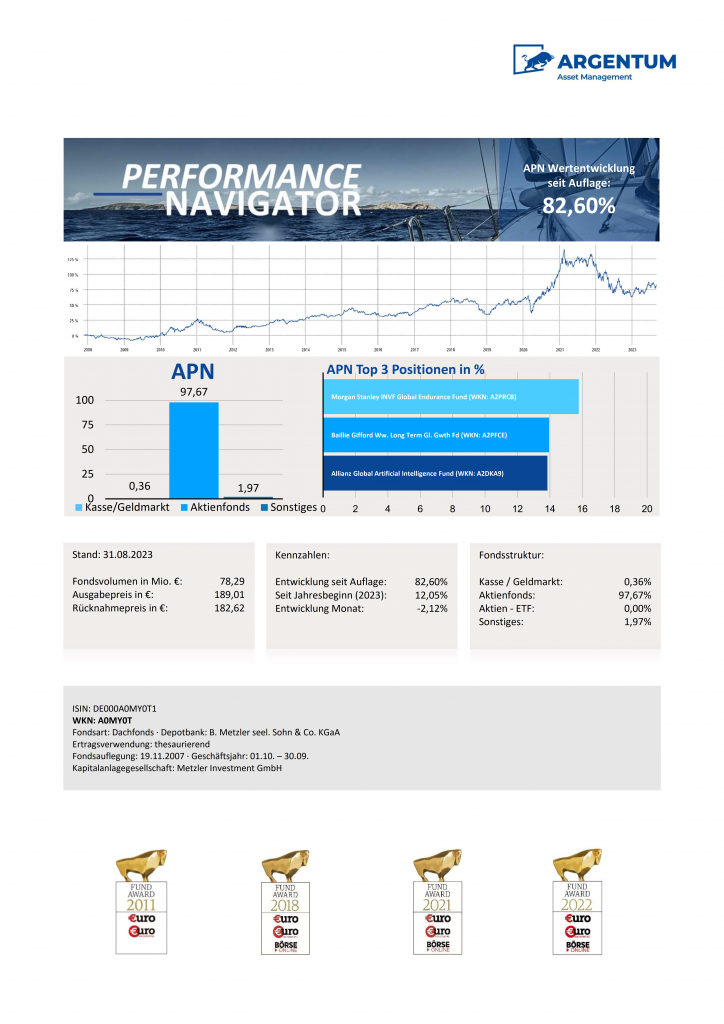

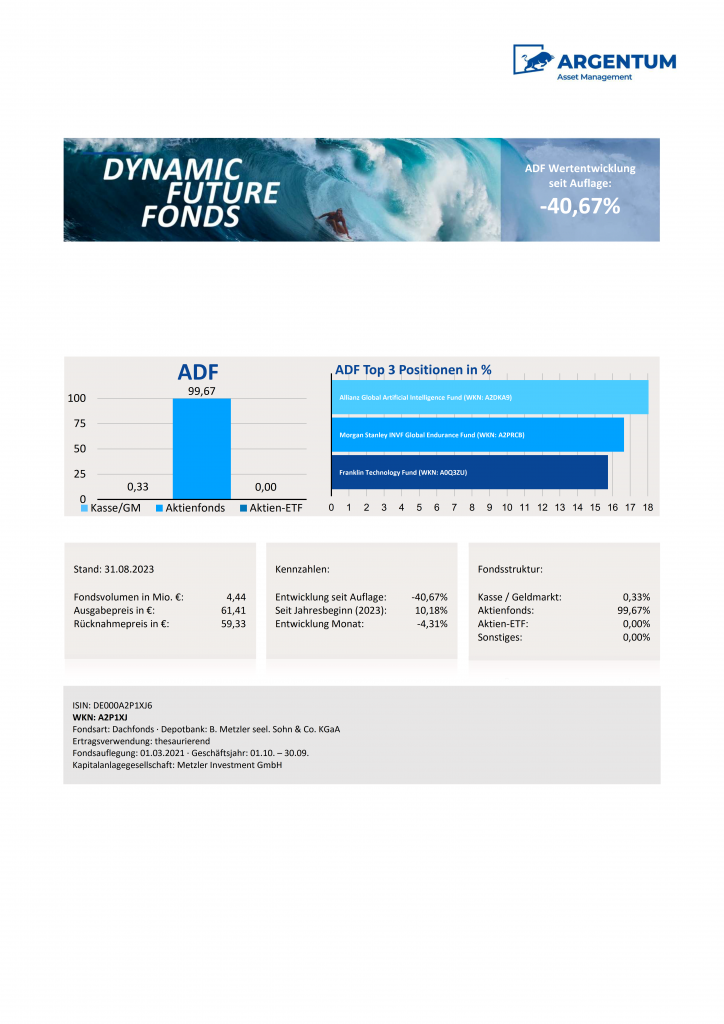

Unsere Fonds ARGENTUM Stabilitäts-Portfolio (WKN: A1C699 / ISIN: DE000A1C6992), ARGENTUM Performance Navigator (WKN: A0MY0T / ISIN: DE000A0MY0T1) und ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) konnten sich dem allgemeinen Abwärtstrend leider nicht entziehen und haben etwas von ihrer Dynamik der Vormonate abgegeben. Zum Monatsende hin haben sich die Fonds dann wieder stabilisiert, sodass wir in den kommenden Wochen eine Aufwärtstendenz bei den Strategien erwarten. Wir haben in den vergangenen Monaten gezeigt, dass unsere übergeordneten Strategien und unsere taktischen Allokationen trotz der Schwankungen tragfähig sind. Um das zu verdeutlichen: Das ARGENTUM Stabilitäts-Portfolio hat von Juni bis August 2,18 Prozent zugelegt, der ARGENTUM Performance Navigator 2,19 Prozent und der ARGENTUM Dynamic Future 3,00 Prozent.

Aufgrund dieser Ergebnisse haben wir uns entschieden, unsere Strategien in den Fonds weiterhin auf diese Weise zu verfolgen. Abgesehen von einigen wenigen taktischen Anpassungen bleiben wir somit unserer gewohnten Linie treu, die sich langfristig bereits bewährt hat und auch in Zukunft tragfähig sein wird. Unser Stichwort ist aktives Management. Wir treffen aktive Anlageentscheidungen. Unser Ziel ist es, langfristig bessere Ergebnisse im Sinne des Rendite-Risikoprofils zu erzielen als ein passives Investment. Wir analysieren aktiv die Finanzmärkte, Unternehmen und wirtschaftliche Entwicklungen, um die Fonds auszuwählen, die unserer Meinung nach ein überdurchschnittliches Wachstumspotenzial und damit eine höhere Rendite bei einem reduzierten Risiko bieten. Aktives Management bedeutet für uns auch, unsere Portfolios regelmäßig umzuschichten, um auf Marktveränderungen zu reagieren oder von kurzfristigen Chancen zu profitieren.

Dafür ist es aber wichtig, dass wir die Märkte genau im Blick behalten und damit das Risiko für Fehlentscheidungen deutlich reduzieren. Ein Beispiel dafür ist der chinesische Immobilienmarkt. Immobilien machen laut Berichten 80 Prozent der Haushaltsvermögen aus und gelten als der Wertspeicher schlechthin in China. Die Bedeutung der Immobilienwirtschaft in China ist also ausgesprochen groß. Daher ist die Nachricht, dass der chinesische Immobilienkonzern Evergrande, der weltweit am höchsten verschuldete Immobilien-Entwickler, nach anderthalb Jahren Handelspause an die Börse zurückgekehrt ist, schon für sich genommen bedeutsam. Zugleich ist die Rückkehr mit Rekordverlusten verbunden gewesen. Die Aktie fiel auf den niedrigsten Stand ihrer Geschichte, sodass der Börsenwert um umgerechnet rund 2,2 Milliarden Euro auf 342 Millionen geschrumpft ist. Der Rückgang beträgt damit 87 Prozent. Auf der anderen Seite stützt China den heimischen Finanzmarkt. Konkret sollen die Gebühren für den Handel mit Aktien von 0,1 Prozent auf 0,05 Prozent sinken. Es ist der erste derartige Schritt seit der Finanzkrise 2008.

Eine interessante Perspektive bietet weiterhin der Technologiesektor. Dafür ist es wichtig, sich frühzeitig zu positionieren, um diese langfristigen Chancen wahrzunehmen. Ein Beispiel: Microsoft will den Spielehersteller Activision Blizzard für rund 70 Milliarden US-Dollar übernehmen. Nur die britische „Competition and Markets Authority“ muss noch zustimmen, fürchtet man bei der Behörde doch eine potenziell marktbeherrschende Stellung des Tech-Riesen im Bereich des Cloud-Gaming. Die geplante Transaktion zeigt, um welche Volumina es im Technologiesektor geht und wie Anleger davon profitieren können. Eine ebenso interessante Nachricht ist der Börsengang des Chipentwicklers Arm in New York. Arm gehört zum japanischen Technologiekonzern Softbank, auf Basis der von Arm entworfenen Chip-Architekturen entwickeln unter anderem Apple und Samsung die Prozessoren für ihre Smartphones. Ebenso nutzt der Halbleiterkonzern Qualcomm, mit dessen Chips viele Android-Telefone laufen, die Arm-Technologie. Arm nimmt Gebühren für die Verwendung der Chip-Architekturen ein.

In der heutigen wirtschaftlich und politisch volatilen Zeit ist es umso wichtiger, die übergeordneten Entwicklungen im Blick zu behalten. Wir verstehen es daher als unsere Aufgabe, für Sie genau dies zu tun, und möchten Sie in unserem Ausblick über einige Themen informieren, die uns wichtig sind. So hat der Präsident der US-Notenbank Fed, Jerome Powell, kürzlich in einer Rede betont, dass das Wachstum des Bruttoinlandsprodukts über den Erwartungen und über dem längerfristigen Trend gelegen habe. Das ist eine wichtige Aussage zur wirtschaftlichen Stabilität der USA. Auf der anderen Seite könnte anhaltendes Wachstum über dem Trend weitere Fortschritte bei der Inflation gefährden und eine weitere Verschärfung der Geldpolitik rechtfertigen. Die US-Notenbank Federal Reserve sei bereit, die Zinsen weiter anzuheben, falls das im Kampf gegen die Inflation erforderlich sein sollte, sagte Powell laut tagesschau.de weiter. Noch immer seien die Verbraucherpreise in den USA zu hoch. Allerdings signalisierte der Notenbanker, dass die Fed dabei vorsichtig vorgehen werde.

Ebenfalls aus den USA kam die Nachricht, dass die republikanische Partei die nachhaltigen ESG-Kriterien (Environment, Social, Governance) als Bedrohung für das US-amerikanische Finanzsystem ansehen. Die US-Börsenaufsicht SEC will Vorschriften zum ESG-Investing und -Reporting einführen. Der konservative Kongressabgeordnete William „Bill“ Patrick Huizenga aus dem Bundesstaat Michigan kritisierte, dass diese Entscheidungen dazu führen könnten, die US-Kapitalmärkte zu demontieren. Mit dem „Guiding Uniform and Responsible Disclosure Requirements and Information Limits Act“ (GUARDRAIL) wollen die Republikaner die Befugnis der SEC, Offenlegungen zu verlangen, einschränken, sodass nur die vom Emittenten als wesentlich erachteten Angaben erforderlich sind. Der Abgeordnete, der federführend für den Gesetzesentwurf verantwortlich ist, sagte: „Das GUARDRAIL-Gesetz unternimmt positive und bewusste Schritte, um die SEC wieder auf ihre Kernmission zu konzentrieren, anstatt eine politische und soziale Agenda voranzutreiben.“

Solche Nachrichten können sich auf die langfristige strategische Investmentausrichtung auswirken. Wir erklären Ihnen gerne, wie wir diese Themen auffassen und umsetzen. Daher werden wir Sie weiterhin mit Blick in die weitere Zukunft beraten, um Vermögen zu schützen und kontinuierlich zu entwickeln. Uns kommt es nicht auf schnelle Rendite an, sondern auf eine tragfähige Strategie, die Sie über die Jahre und Jahrzehnte hinweg zufriedenstellt und durch die Sie Ihre finanziellen Wünsche und Perspektiven erreichen können.

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Ich habe die allgemeinen Nutzungsbedinungen und die Datenschutzerklärung gelesen und akzeptiere beide. Ich erteile die in der Datenschutzerklärung aufgeführten Enwilligungen in die Verarbeitung und Nutzung meiner Daten.

Diese Website verwendet Cookies, damit wir dir die bestmögliche Benutzererfahrung bieten können. Cookie-Informationen werden in Ihrem Browser gespeichert und führen Funktionen aus, wie das Wiedererkennen von Ihnen, wenn Sie auf unsere Website zurückkehren, und hilft unserem Team zu verstehen, welche Abschnitte der Website für Sie am interessantesten und nützlichsten sind.

Unbedingt notwendige Cookies sollten jederzeit aktiviert sein, damit wir deine Einstellungen für die Cookie-Einstellungen speichern können.

Wenn du diesen Cookie deaktivierst, können wir die Einstellungen nicht speichern. Dies bedeutet, dass du jedes Mal, wenn du diese Website besuchst, die Cookies erneut aktivieren oder deaktivieren musst.

Diese Website verwendet Matomo Analytics, um anonyme Informationen wie die Anzahl der Besucher der Website und die beliebtesten Seiten zu sammeln.

Diesen Cookie aktiviert zu lassen, hilft uns, unsere Website zu verbessern.

Bitte aktiviere zuerst die unbedingt notwendigen Cookies, damit wir deine Einstellungen speichern können!