Newsletter abonnieren

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

“Sell in May and go away, but come back on St. Leger’s Day!” So handhabten es die Briten im 19. Jahrhundert. Jahr für Jahr im Mai verabschiedeten sich Adelige und Kaufleute in die Sommerfrische und kehrten im September für das traditionsreiche Galopprennen St. Leger Stakes zurück. Dieses Vorgehen wurde von Börsenanlegern übernommen. Sie realisieren Gewinne im Mai, überspringen die vermeintlich langweilige Sommerzeit und steigen dann wieder ein, bevor die Jahresendrallye im Oktober beginnt oder der sogenannte Wintereffekt einsetzt. Eine internationale Studie bestätigt die Existenz des Wintereffekts auf den Kapitalmärkten zahlreicher Länder.

Aber dieses Jahr könnte alles anders sein. Durch den neuen Konflikt zwischen Israel und der palästinensischen Hamas war der Oktober kein Monat, in dem die Börsen nochmals Fahrt für attraktive Jahresendergebnisse aufgenommen haben; ganz im Gegenteil. Die großen Indizes haben aufgrund des fortgesetzten Konflikts, der damit verbundenen Gefahr einer regionalen Eskalation, eines neuen Ölpreisschocks und weiterer politischer Polarisierung den Weg nach unten eingeschlagen. Der deutsche Leitindex DAX hat im abgelaufenen Monat mehr als drei Prozent verloren, und seit seinem Höchststand in der zweiten Oktoberwoche bis zum 23. Oktober temporär fast sechs Prozent eingebüßt. Auch der Dow Jones verlor zwischenzeitlich rund fünf Prozent, konnte die monatlichen Verluste jedoch auf knapp unter ein Prozent begrenzen. Die größte Korrektur erlebte der US-Technologieindex Nasdaq. Das zwischenzeitliche Minus betrug im Oktober deutlich mehr als acht Prozent, jedoch konnte eine rasche Erholung den Gesamtmonatsverlust auf etwas mehr als ein Prozent reduzieren.

Neben der angespannten geopolitischen Lage haben auch die US-Inflationszahlen für September für Unruhe gesorgt. Die Verbraucherpreise in den USA stiegen im September gegenüber dem Vorjahresmonat um 3,7 Prozent, und somit im gleichen Tempo wie im Vormonat August. Experten hatten mit einem leichten Rückgang auf 3,6 Prozent gerechnet. Das Fehlen einer positiven Überraschung dämpfte die Hoffnung auf ein baldiges Ende der Zinserhöhungen der US-Notenbank – die jedoch Anfang November den Leitzins unverändert gelassen und somit die Zinspause verlängert hat. Wie allgemein an den Finanzmärkten erwartet, beließ sie den Leitzins in der Spanne von 5,25 bis 5,50 Prozent. Dieser geldpolitische Schlüsselsatz verharrt seit Juli unverändert. Auch die Europäische Zentralbank legte in ihrer Sitzung Ende Oktober eine Zinspause ein: Der Leitzins bleibt gemäß einer Entscheidung des EZB-Rats bei 4,5 Prozent.

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Apropos Inflation: Die Inflationsrate in Deutschland ist weiter zurückgegangen, wie das Statistische Bundesamt nach einer ersten Schätzung Ende Oktober mitteilte. Demnach lag die Rate im Oktober bei 3,8 Prozent, während sie im September bei 4,5 Prozent gelegen hatte. Das stellt bereits einen spürbaren Rückgang im Vergleich zum August mit 6,1 Prozent dar. Erstmals seit Juli 2021 ist die Teuerung in der Eurozone wieder unter drei Prozent gefallen. Auch die Kernrate, ohne die schwankungsanfälligen Preise für Energie und Lebensmittel, ging zurück, und zwar von 4,5 auf 4,2 Prozent.

Das sind sicherlich positive Anzeichen, jedoch können sie die allgemeine Unsicherheit nicht vertreiben. Denn zumindest in Deutschland steckt die Realwirtschaft in einer schwierigen Situation. Im dritten Quartal schrumpfte die deutsche Wirtschaft. Das Bruttoinlandsprodukt (BIP) verringerte sich von Juli bis September um 0,1 Prozent. Deutlich gestiegene Preise belasten die Verbraucher. Sie können sich für ihr Geld weniger leisten. Laut einer kürzlich veröffentlichten Umfrage im Auftrag des Deutschen Sparkassen- und Giroverbandes gaben 61 Prozent der über 4800 Befragten im Sommer an, in den letzten zwölf Monaten ihren Konsum eingeschränkt zu haben. Der Privatkonsum ist eine wichtige Stütze der Konjunktur, wie das ZDF unter Bezugnahme auf die Studie berichtet.

Auch die Eurozone als Ganzes ist nicht ohne Herausforderungen. Die Wirtschaft der EU wächst zwar weiter, aber mit geringerer Dynamik, wie in der Wirtschaftsprognose der EU-Kommission vom Sommer 2023 ersichtlich ist. In dieser Prognose wird das Wirtschaftswachstum in der EU für 2023, das in der Frühjahrsprognose auf ein Prozent geschätzt wurde, auf 0,8 Prozent nach unten korrigiert. Für 2024 wird nicht mehr mit einem Wachstum von 1,7 Prozent, sondern von 1,4 Prozent gerechnet. Diese Zahlen wurden vor einigen Wochen von der Europäischen Kommission veröffentlicht.

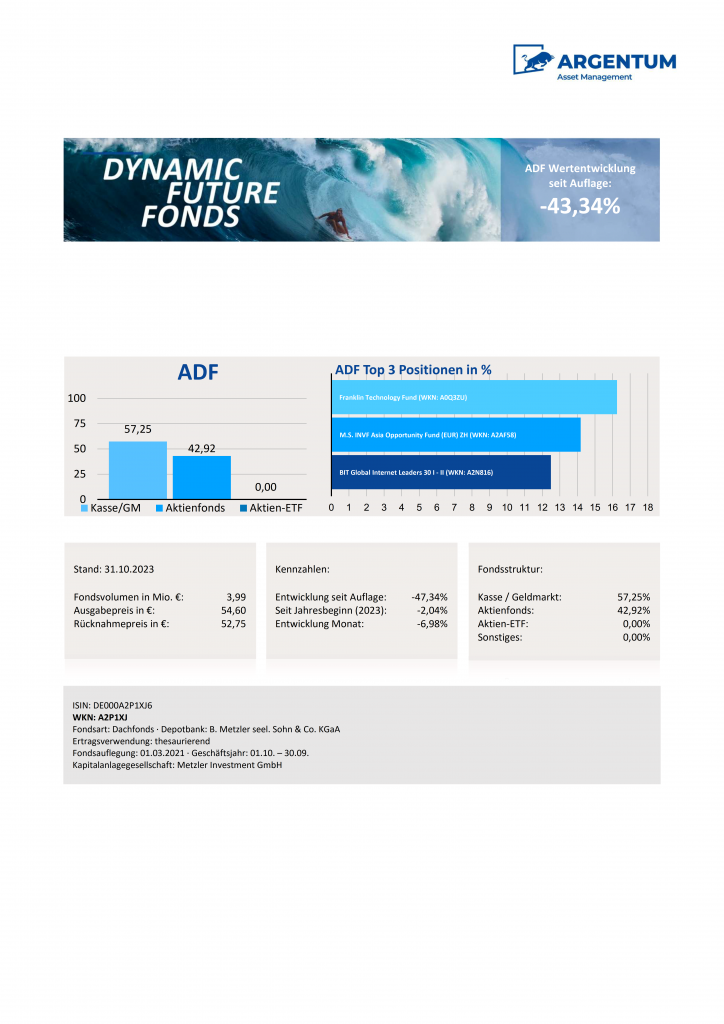

Unsere Fonds ARGENTUM Stabilitäts-Portfolio (WKN: A1C699 / ISIN: DE000A1C6992), ARGENTUM Performance Navigator (WKN: A0MY0T / ISIN: DE000A0MY0T1) und ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) konnten sich leider nicht dem allgemeinen Abwärtstrend entziehen. Auf Monatssicht verzeichnen alle Strategien Verluste. Dennoch halten wir weiterhin konsequent an unserer strategischen Ausrichtung fest und nutzen die sich aus den Korrekturen ergebenden Chancen. Wir sind fest davon überzeugt, dass sich die Situation wieder zum Positiven verändern wird und sind strategisch darauf vorbereitet, attraktive Ergebnisse durch gute Investitionen zu erzielen. Das allgemeine Umfeld bleibt aktienfreundlich und unterstützt somit unsere langfristige Ausrichtung.

Wie in der Vergangenheit werden wir die allgemeinen Rückgänge nutzen, um aus unserer Sicht attraktive Fondsanteile zu erwerben und unsere Dachfonds für eine neue, langfristige Erholungsphase vorzubereiten. “Buy the Dip”, also der Zukauf nach Korrekturen zu niedrigeren Bewertungen, ist für uns ein fester Bestandteil im Fondsmanagement und hat sich in den vergangenen Jahren immer wieder als entscheidend für langfristigen Erfolg erwiesen. Unsere strategischen Entscheidungen zielen in allen Fonds-Konzepten auf kontinuierliches Wachstum ab. Wir verstehen das Fondsmanagement als einen Marathon und fokussieren uns weiterhin auf weltweite Wachstumsregionen, um kurzfristige Chancen und langfristige Trends für kontinuierliches Wertwachstum in unseren Fonds zu nutzen. Dies bedeutet: Wir fühlen uns gut vorbereitet, um vom künftigen Aufschwung überdurchschnittlich zu profitieren, dank behutsamer Zukäufe von interessanten, günstig bewerteten Fondsanteilen.

Wir beobachten weiterhin genau das Marktgeschehen für Sie und treffen täglich aktuelle und aktive Entscheidungen über Ihr Fondsvermögen. Dies ist der beste Weg, um auf Entscheidungen, Entwicklungen und Trends zu reagieren. Sollten weitere Korrekturen auftreten, werden wir die Gelegenheit nutzen, von gesunkenen Bewertungen zu profitieren und attraktive Werte zu günstigeren Preisen zu erwerben. Ein günstiger Einstieg ist der erste Schritt zum Gewinn. Wir kombinieren eine generelle Vorsicht bei allen Investmententscheidungen mit einem mutigen, offenen Blick auf Gegenwart und Zukunft, um auf jede Marktanforderung die passende Antwort zu finden. ARGENTUM bleibt somit jederzeit Ihr verlässlicher Partner in der Vermögensverwaltung und im zukunftsorientierten Fondsmanagement.

Wir analysieren die Finanzmärkte, Unternehmen und wirtschaftliche Entwicklungen aktiv, um die Fonds auszuwählen, von denen wir glauben, dass sie ein überdurchschnittliches Wachstumspotenzial bieten und somit eine höhere Rendite bei reduziertem Risiko. Dies ist unsere Definition von aktivem Management. Wir streben an, den Markt zu übertreffen, indem wir gezielt in Fondsanteile investieren, von denen wir glauben, dass sie besser abschneiden werden als der Durchschnitt. Dies erfordert eine gründliche Analyse und laufende Überwachung der Aktienmärkte. Wir nutzen verschiedene Strategien wie Stock Picking und Markttiming, um potenzielle Gewinner zu identifizieren und Verlierer zu vermeiden oder zu verkaufen, bevor sie das Portfolio dauerhaft negativ beeinflussen können.

Der Herbst hat unangenehm begonnen und für viele Anleger gibt es derzeit wenig Anlass zur Hoffnung, dass sich dies allzu schnell ändern wird. Die politischen und wirtschaftlichen Spannungen sind unübersehbar und werden sich bis weit ins Jahr 2024 erstrecken. Davon sollten wir uns jedoch nicht verrückt machen lassen, sondern auf die langfristigen Möglichkeiten der strategischen Geldanlage schauen. Ein Beispiel: Zum Weltspartag am 30. Oktober 2023 hat das Deutsche Aktieninstitut die Bedeutung des Aktiensparens hervorgehoben. Eine langfristige, breit gestreute Aktienanlage hat in der Vergangenheit durchschnittliche jährliche Renditen von rund neun Prozent erwirtschaftet. Trotz der hohen Inflation und der aktuellen Krisen ist es wichtig, bei der Geldanlage einen kühlen Kopf zu bewahren und langfristig zu denken. Hier gilt: “Nur mit einem Sparbuch und Tagesgeld lässt sich aufgrund der hohen Inflation keine solide Altersvorsorge aufbauen. Anders als oft vermutet, reichen schon kleine Geldbeträge, die in jungen Jahren kontinuierlich und langfristig in Aktien, Aktienfonds oder ETFs angelegt werden, als Grundlage für ein attraktives Vermögen aus. Dies zeigt unser Rendite-Dreieck für die monatliche Geldanlage. Wenn Sie zum Beispiel 20 Jahre lang monatlich 25 Euro in den DAX investiert haben, ergibt das insgesamt 6.000 Euro. Bei einer durchschnittlichen jährlichen Rendite von 8,5 Prozent ergibt das über 15.000 Euro.

Genauso wichtig ist es, parallel zu diesen großen Entwicklungen, auch die Details im Blick zu behalten. Zum Beispiel hat die Staatsanwaltschaft den Gründer der Krypto-Plattform FTX, Sam Bankman-Fried, vor dem Abschluss seines US-Betrugsprozesses der Täuschung beschuldigt und behauptet, er habe Kunden, die Öffentlichkeit und die Geschworenen wiederholt belogen. Sam Bankman-Fried wird wegen Betrugs und Geldwäsche angeklagt. Die Staatsanwaltschaft wirft ihm vor, den Zusammenbruch seiner Kryptowährungsbörse FTX durch den Diebstahl von Milliarden US-Dollar von Kunden herbeigeführt zu haben. Der Unternehmer bestreitet die Vorwürfe und behauptet, er habe in “gutem Glauben” gehandelt. Solche Beobachtungen sind wichtig, um die Entwicklungen auf dem Kryptomarkt bewerten zu können. Bitcoin beispielsweise befindet sich in einem Bullenmarkt und hat kürzlich an einem Tag um zehn Prozent zugelegt. Selbst institutionelle Anleger, die in der Regel zu den konservativsten Investoren in Kryptowährungen zählen, haben zuletzt hohe Zuflüsse verzeichnet. Dies macht sicherlich einen guten Eindruck, aber neben den hohen Korrekturrisiken existieren auch Governance-Risiken in diesem weitgehend nicht regulierten Markt, die Anleger und Interessenten nicht aus den Augen verlieren sollten.

Zwei weitere Nachrichten, die unsere Aufmerksamkeit erregt haben: In England wird jedes Jahr das Mindestalter für den Kauf von Zigaretten um ein Jahr angehoben, mit dem Ziel der britischen Regierung, bis 2040 keine jungen Menschen mehr rauchen zu lassen. Dies würde langfristig die gesamte Bevölkerung betreffen. Neuseeland dient als Vorbild, da es bereits als einziges Land weltweit diese Regelung eingeführt hat. Zudem ist der deutsche Gesundheitsschuh-Hersteller Birkenstock in New York an die Börse gegangen. Das Unternehmen gehört Finanzinvestoren und dem französischen Luxuskonzern LVMH. Die Entscheidung für einen Börsengang in New York anstelle des deutschen Heimatmarktes ist vor allem darauf zurückzuführen, dass die USA den wichtigsten Absatzmarkt für Birkenstock-Schuhe darstellen und die Aktienkultur in Deutschland für viele Unternehmen als unattraktiv erscheint. Der US-amerikanische Markt ist traditionell risikofreudiger.

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Ich habe die allgemeinen Nutzungsbedinungen und die Datenschutzerklärung gelesen und akzeptiere beide. Ich erteile die in der Datenschutzerklärung aufgeführten Enwilligungen in die Verarbeitung und Nutzung meiner Daten.

Diese Website verwendet Cookies, damit wir dir die bestmögliche Benutzererfahrung bieten können. Cookie-Informationen werden in Ihrem Browser gespeichert und führen Funktionen aus, wie das Wiedererkennen von Ihnen, wenn Sie auf unsere Website zurückkehren, und hilft unserem Team zu verstehen, welche Abschnitte der Website für Sie am interessantesten und nützlichsten sind.

Unbedingt notwendige Cookies sollten jederzeit aktiviert sein, damit wir deine Einstellungen für die Cookie-Einstellungen speichern können.

Wenn du diesen Cookie deaktivierst, können wir die Einstellungen nicht speichern. Dies bedeutet, dass du jedes Mal, wenn du diese Website besuchst, die Cookies erneut aktivieren oder deaktivieren musst.

Diese Website verwendet Matomo Analytics, um anonyme Informationen wie die Anzahl der Besucher der Website und die beliebtesten Seiten zu sammeln.

Diesen Cookie aktiviert zu lassen, hilft uns, unsere Website zu verbessern.

Bitte aktiviere zuerst die unbedingt notwendigen Cookies, damit wir deine Einstellungen speichern können!