Newsletter abonnieren

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Der Preisauftrieb ist damit bundesweit so stark wie zuletzt während des ersten Iran-Irak-Krieges im Jahr 1981. In Nordrhein-Westfalen kletterte die Teuerungsrate auf 7,8 Prozent, so hoch wie zuletzt 1973 in der Ölkrise.

Am stärksten war die Inflation in Hessen mit acht Prozent. Energie beispielsweise verteuerte sich bundesweit im März im Vergleich zum Vorjahresmonat um fast 40 Prozent, die Preise für Speisefette und -öle stiegen um rund 20 Prozent und für Gemüse um gut 14 Prozent.

Diese unerfreuliche Kombination hat auch zu drastischen Einschnitten bei den Konjunkturprognosen geführt. Der Sachverständigenrat der Wirtschaftsweisen erwartet aufgrund des Ukraine-Krieges für Deutschland in diesem Jahr nur noch ein Wirtschaftswachstum von 1,8 Prozent; die letzte Schätzung hatte noch bei 4,6 Prozent gelegen.

Laut der ifo Konjunkturprognose im Frühjahr 2022 dürfte das Bruttoinlandsprodukt in diesem Jahr nur noch um 3,1 Prozent (Basisszenario) beziehungsweise 2,2 Prozent (Alternativszenario) zulegen und damit spürbar weniger als bislang erwartetet (3,7 Prozent).

Die Kapitalmärkte hat das nicht unbeeindruckt gelassen. Die internationalen Indizes hatten im Zuge des Ukraine-Krieges stark nachgegeben, nachdem schon der Jahresanfang nicht gut gelaufen ist, aber Ende Januar viele Werte zumindest teilweise wuchtig zurückgekommen sind.

Das müssen Anleger im besten Falle einfach hinnehmen und ruhig und gelassen bleiben. Wir sind der Meinung: Das allgemeine Umfeld bleibt aktienfreundlich und damit intakt. Wir sehen in den derzeitigen Schwankungen vielmehr die Chance, von günstigen Bewertungen zu profitieren und attraktive Werte preiswerter zu erwerben.

Der günstige Einstieg ist der erste Weg zum Gewinn. Wir bei ARGENTUM bleiben Ihr verlässlicher Partner in der Vermögensverwaltung und im zukunftsorientierten Fondsmanagement!

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse

für den Versand des Newsletters verarbeitet und genutzt werden darf.

An den Kapitalmärkten kam es durch den Kriegsausbruch zu einer zweiten deutlichen Korrektur in diesem Winter. Die negative Corona-Lage, geopolitische Spannungen, generelle Überbewertungen in bestimmten Segmenten, Gewinnmitnahmen, Zinsdiskussionen und Inflationssorgen hatten im Januar bereits rund um den Globus für Korrekturen gesorgt. Viele Werte sind dann wuchtig zurückgekommen und haben die Indizes stabilisiert – bis es Ende Februar eben zur Zeitenwende kam.

Wir sind trotz allem der Meinung: Das allgemeine Umfeld bleibt aktienfreundlich und damit intakt. Wir sehen in den derzeitigen Schwankungen vielmehr die Chance, von günstigen Bewertungen zu profitieren und attraktive Werte preiswerter zu erwerben. Der günstige Einstieg ist der erste Weg zum Gewinn, und Ruhe und Gelassenheit sind die wichtigsten Eigenschaften für Anleger und Vermögensmanager in volatilen und disruptiven Zeiten.

Im März haben sich auch in unserem Unternehmen Veränderungen ergeben. Norbert Goerlitz ist nicht mehr Geschäftsführer und Portfoliomanager des ARGENTUM Dynamic Future, unser Unternehmensgründer und geschäftsführender Gesellschafter Thorsten Mohr hat den Fonds übernommen.

Des Weiteren freuen wir uns darüber, dass unsere bisherigen Auszubildenden Sara Weis und Frederik Rolfs ihre Ausbildungen erfolgreich beendet haben und nun fest bei ARGENTUM beschäftigt sind. Frederik Rolfs ist als Investmentfondskaufmann nun als Investmentberater bei uns tätig.

Sara Weis und Frederik Rolfs (Bild: Argentum Vermögensberatung GmbH & Co. KG)

Wir sind nur eines von zwei Hamburger Unternehmer, das diese Ausbildung zum Investmentfondskaufmann anbietet. Sara Weis, die bei uns die Ausbildung zur Kauffrau für Büromanagement absolviert hat, war Beste ihrer Abschlussklasse und gehört im Notenspiegel zu den Top-Auszubildenden in Hamburg. Wir gratulieren Sara Weis und Frederik Rolfs und freuen uns, dass sie weiterhin für ARGENTUM und damit für Sie als unsere Kundinnen und Kunden tätig sein werden. Die Ausbildung junger Menschen ist für uns sowohl gesellschaftliche Verpflichtung als auch Zukunftssicherung.

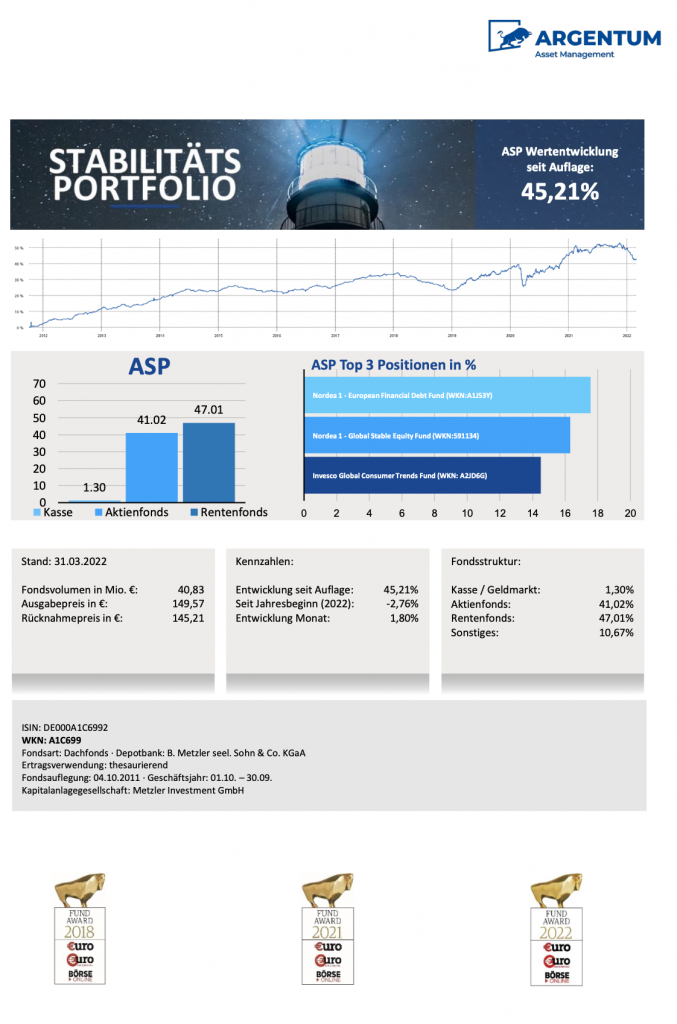

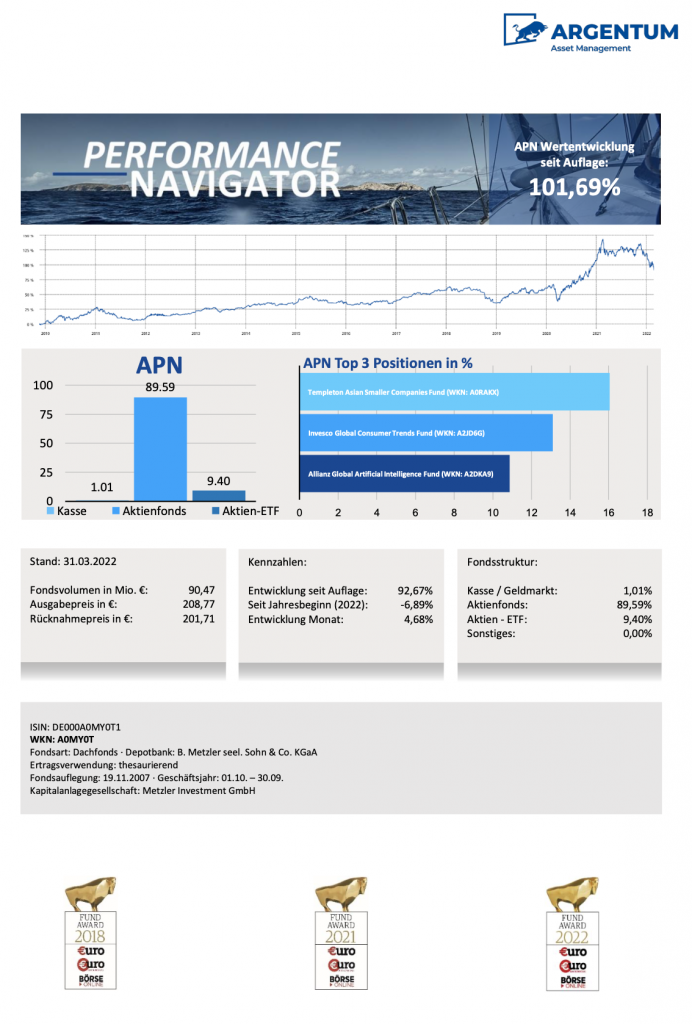

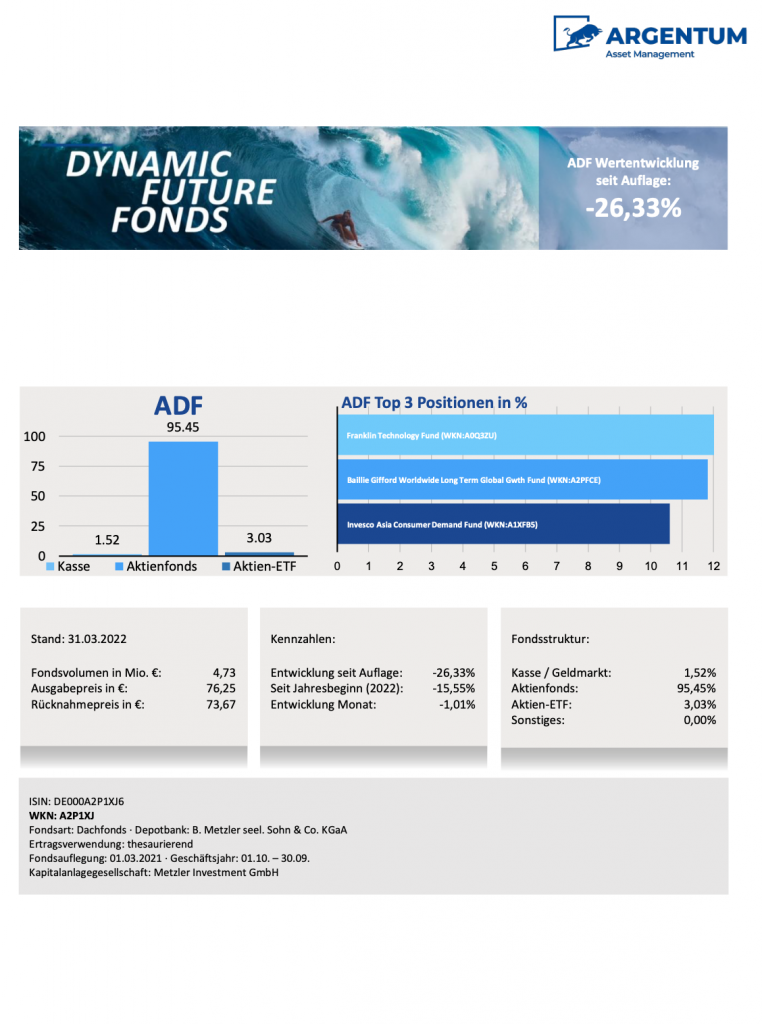

Unsere Fonds ARGENTUM Stabilitäts-Portfolio (WKN: A1C699 / ISIN: DE000A1C6992), ARGENTUM Performance Navigator (WKN: A0MY0T / ISIN: DE000A0MY0T1) und ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) sind wie der Markt im Allgemeinen von den Korrekturen betroffen gewesen. Nichtsdestotrotz ist es uns gelungen, im vergangenen Monat in allen Fonds Gewinne zu erwirtschaften. Das ist der Lohn, dass wir konsequent zu unserer strategischen Ausrichtung stehen und die Chancen nutzen, die sich aus Korrekturen und Marktveränderungen ergeben.

Wir haben unsere Strategie im ARGENTUM Stabilitäts-Portfolio weitgehend unverändert gelassen. Wir konzentrieren uns beispielsweise weiterhin auf den asiatischen Rentenmarkt und haben dafür den „Nordea Chinese Bond Fund“ aufgenommen. Ziel des Fonds ist es, Kapitalzuwachs und Einkommen hauptsächlich durch Anlagen in lokale, festverzinsliche chinesische Wertpapiere zu generieren. Der Fonds profitiert unter anderem von der Stärke des chinesischen Renminbis im Verhältnis zum Euro und sichert das Portfolio mit laufenden Einnahmen ab.

Im aktienorientierten ARGENTUM Performance Navigator konnten wir die Stärke der internationalen Rohstoffmärkte nutzen. Diese Gewinne haben zum positiven Monatsergebnis des Fonds beigetragen.Dafür haben wir den TBF Global Value neu aufgenommen. Die Anlagepolitik sieht einen strukturierten Managementansatz vor und ist auf eine substanzorientierte Anlagestrategie (Value) ausgerichtet.

Die Grundvoraussetzung eines Investments in ein Unternehmen ist eine gegenüber dem Gesamtmarkt oder Branchenwachstum unterdurchschnittliche Bewertung, kombiniert mit Bilanzstärke, Substanz, Unternehmenswert (Enterprise Value) und Dividendenrendite.

Für unseren ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) können wir weiterhin konstatieren, dass die von uns gewählten Megatrends „Asien“, „Healthcare“, „Technologie“, „Erneuerbare Energien“ und „Global Growth“ intakt bleiben. Wir werden uns konsequent auf diese Trends konzentrieren und jeden Trend mit den jeweils besten Fonds abdecken. Diese Straffung führt zu einem effizienteren Screening und einem optimierten Risikomanagement, das den neuen Herausforderungen der Zeit Rechnung trägt.

Zur Risikoüberwachung gehört auch die Maximum-Drawdown-Kontrolle. Den Schwellenwert haben wir aufgrund der langfristigen, offensiven und stärker der Volatilität unterworfenen Ausrichtung des Fonds intern auf ca. 24 Prozent festgelegt. Das Ziel ist zukünftig, diese Verlustschwelle nicht dauerhaft zu überschreiten.

Damit fügt sich der ARGENTUM Dynamic Future in unser traditionelles Anlagekonzept ein. Wir empfehlen die Aufteilung des Vermögens unter Rendite-Risikogesichtspunkten in das defensive ARGENTUM Stabilitäts-Portfolio, in den ausgewogenen ARGENTUM Performance Navigator sowie in den offensiven ARGENTUM Dynamic Future.

Auf diese Weise ist eine durchschnittliche Rendite von fünf Prozent pro Jahr möglich, und die marktbreite Aufstellung und das jeweilige Risikomanagement sichern das Vermögen über alle Marktphasen hinweg. Zu dieser spezifischen ARGENTUM-Strategie beraten wir Sie gerne, um das für Sie ideale Konzept zu finden.

Prognosen sind schwierig, weil sie die Zukunft betreffen. Dieser kluge Satz wird dem Schriftsteller Mark Twain zugeschrieben. Selten hat sich diese, eigentlich bestechend einfache Beobachtung so bewahrheitet, wie dieser Tage.

Die Welt oder zumindest Europa, wie wir sie/es kannten, hat sich seit dem Angriff Russlands auf die Ukraine am 24. Februar verändert. Auf einmal ist die Friedensdividende aufgebraucht, die Versorgung mit Öl und Gas ist nicht mehr gesichert, neue Lösungen müssen her.

In Kombination mit der rasant und gefährlich steigenden Inflation auf immer neue Rekorde nach einem Jahrzehnt ohne Inflation stellt dies einen Tipping Point, einen Wende- oder Kipppunkt, für Politik, Wirtschaft und Gesellschaft dar.

Das macht unseren monatlichen Ausblick komplizierter als je zuvor. Alles hängt davon ab, wann und auf welche Weise der Krieg in der Ukraine endet und wie der Westen in Zukunft mit Russland unter Wladimir Putin zusammenarbeiten will und kann. Auch die Rolle Chinas muss weiter beobachtet werden. Darüber zu spekulieren, führt derzeit zu keinem Ergebnis.

Dazu kommen weitere Themen, die dringend beachtet werden müssen. Gerade der Kampf gegen den Klimawandel wird mit viel Schwung gefochten werden müssen. Nicht wenige Experten sehen den Klimawandel als die viel größere und langfristigere Bedrohung an als die Covid-19-Pandemie.

Um die Auswirkungen des Klimawandels in den Griff zu bekommen, sind weltweit weitreichende Maßnahmen notwendig. Diese Entwicklungen gilt es zu beobachten und für Anlageentscheidungen zu nutzen.

Wichtiger ist, dass Sie als Anlegerinnen und Anleger Ruhe bewahren. Auch diese Krise wird vorübergehen. Bei einem Zeithorizont von fünf Jahren und mehr ist es, historisch gesehen, so gut wie unmöglich, mit Wertpapieren in der Verlustzone zu bleiben. Ruhe und Gelassenheit sind die entscheidenden Parameter in dieser volatilen Zeit.

Wir stehen zu unseren Strategien und wissen, was wir tun. Der Kern unserer Anlagephilosophie ist und bleibt eine wert- und zukunftsorientierte Fondsselektion, die auf einem angemessenen Rendite-Risikoverhältnis basiert und deren langfristiger Erfolg nicht von kurzfristigen Bewegungen gestört werden kann.

Es bleibt dabei, dass Weitsicht, strategisches Denken und schnelle Entscheidungsfähigkeit die herausragenden Eigenschaften in einer sehr fordernden Zeit sind. Wir verbinden für Sie eine grundsätzliche Vorsicht bei allen Investmententscheidungen mit einem mutigen, offenen Blick in Gegenwart und Zukunft, um auf jede Anforderung des Marktes die passende Antwort zu finden.

Unsere Stärke ist die individuelle Beratung. Wir finden mit Ihnen gemeinsam den richtigen Weg, Ihr Vermögen nach Ihren Vorstellungen anzulegen. Damit bleiben wir bei ARGENTUM jederzeit Ihr verlässlicher Partner für Ihre Fonds-Vermögensverwaltung!

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Ich habe die allgemeinen Nutzungsbedinungen und die Datenschutzerklärung gelesen und akzeptiere beide. Ich erteile die in der Datenschutzerklärung aufgeführten Enwilligungen in die Verarbeitung und Nutzung meiner Daten.

Diese Website verwendet Cookies, damit wir dir die bestmögliche Benutzererfahrung bieten können. Cookie-Informationen werden in Ihrem Browser gespeichert und führen Funktionen aus, wie das Wiedererkennen von Ihnen, wenn Sie auf unsere Website zurückkehren, und hilft unserem Team zu verstehen, welche Abschnitte der Website für Sie am interessantesten und nützlichsten sind.

Unbedingt notwendige Cookies sollten jederzeit aktiviert sein, damit wir deine Einstellungen für die Cookie-Einstellungen speichern können.

Wenn du diesen Cookie deaktivierst, können wir die Einstellungen nicht speichern. Dies bedeutet, dass du jedes Mal, wenn du diese Website besuchst, die Cookies erneut aktivieren oder deaktivieren musst.

Diese Website verwendet Matomo Analytics, um anonyme Informationen wie die Anzahl der Besucher der Website und die beliebtesten Seiten zu sammeln.

Diesen Cookie aktiviert zu lassen, hilft uns, unsere Website zu verbessern.

Bitte aktiviere zuerst die unbedingt notwendigen Cookies, damit wir deine Einstellungen speichern können!