Newsletter abonnieren

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Noch vor wenigen Monaten schien die Covid-19-Pandemie besiegt, Wirtschaft und Kapitalmärkte hingegen unbesiegbar. Jetzt erscheint es, zumindest in der Momentaufnahme, leider genau umgekehrt. Die Pandemie ist noch immer da und wird uns wohl auch noch mindestens in den kommenden Winter hinein lästigfallen. Die Kapitalmärkte haben einen ordentlichen Dämpfer erhalten und die Wachstumsprognosen für die internationalen Volkswirtschaften sind ebenfalls zurechtgestutzt worden.

Angesichts eines schwächeren erwarteten Wachstums in China und den USA hat der Internationale Währungsfonds (IWF) seine Prognose zur Entwicklung der Weltwirtschaft etwas nach unten korrigiert. Die globale Wirtschaft soll 2022 um 4,4 Prozent wachsen – 0,5 Prozentpunkte weniger als noch bei der letzten Prognose im Oktober angenommen. Auch die Bundesregierung senkt ihre Konjunkturprognose für dieses Jahr und spricht von einer schwierigen Aufholphase. Nach der neuen Prognose wächst das Bruttoinlandsprodukt in diesem Jahr um 3,6 Prozent – die Vorgängerregierung war im Herbst von 4,1 Prozent ausgegangen. «Die wirtschaftliche Entwicklung ist gedämpft, aber gedämpft optimistisch», sagte Bundeswirtschafts- und Klimaschutzminister Robert Habeck (Grüne) bei der Vorlage des Jahreswirtschaftsberichts in Berlin.

Die Inflation hingegen ist, ebenfalls entgegen vielen Erwartungen, offensichtlich gekommen, um zu bleiben. Die Inflationsrate in Deutschland ist zu Jahresbeginn zwar leicht zurückgegangen. Die Verbraucherpreise stiegen im Januar um 4,9 Prozent. Es ist der erste Rückgang der Inflationsrate nach zuvor sechs Anstiegen infolge, allerdings hatten Ökonomen einen niedrigeren Wert von 4,3 Prozent erwartet. Im Dezember lag der Preisanstieg bei 5,3 Prozent. Die Europäische Zentralbank (EZB) erwartet indes noch immer, dass sich die Inflation im Euro-Raum im Laufe des Jahres wieder deutlich abschwächt. Kommt es weiter zu negativen Inflationsüberraschungen wie den steigenden Energiepreisen in den vergangenen Wochen, kann auch dies Makulatur sein.

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse

für den Versand des Newsletters verarbeitet und genutzt werden darf.

Die Rücksetzer an den Börsen waren ebenfalls unangenehm, aber kein Grund zur Sorge. Die negative Corona-Lage, geopolitische Spannungen, generelle Überbewertungen in bestimmten Segmenten, Gewinnmitnahmen, Zinsdiskussionen und Inflationssorgen haben rund um den Globus für Korrekturen gesorgt. Wie schnell sich die Stimmung drehen kann, hat dann die Börsenwoche ab dem 31. Januar gezeigt. Viele Werte sind wuchtig zurückgekommen und die Indizes stabilisiert. Wir sind der Meinung: Das allgemeine Umfeld bleibt aktienfreundlich und damit intakt. Wir sehen in den derzeitigen Schwankungen vielmehr die Chance, von günstigen Bewertungen zu profitieren und attraktive Werte günstiger zu erwerben. Der preiswerte Einstieg ist der erste Weg zum Gewinn. Wir verbinden für Sie eine generelle Vorsicht bei allen Investmententscheidungen mit einem mutigen, offenen Blick in Gegenwart und Zukunft, um auf jede Anforderung des Marktes die passende Antwort zu finden. Damit bleiben wir bei ARGENTUM jederzeit Ihr verlässlicher Partner in der Vermögensverwaltung und im zukunftsorientierten Fondsmanagement.

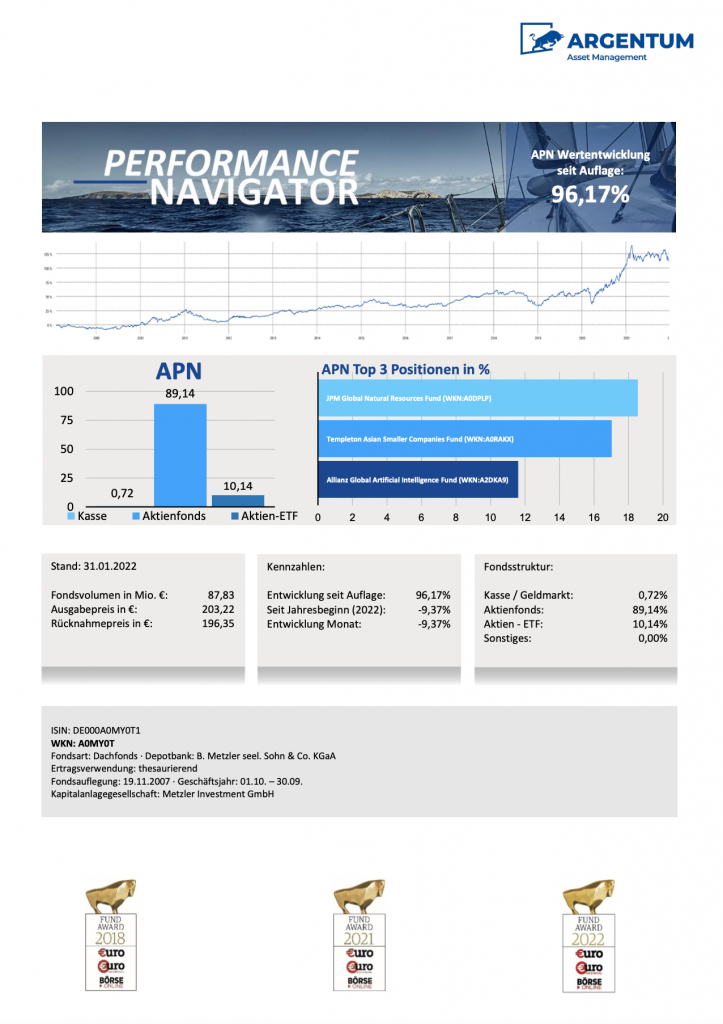

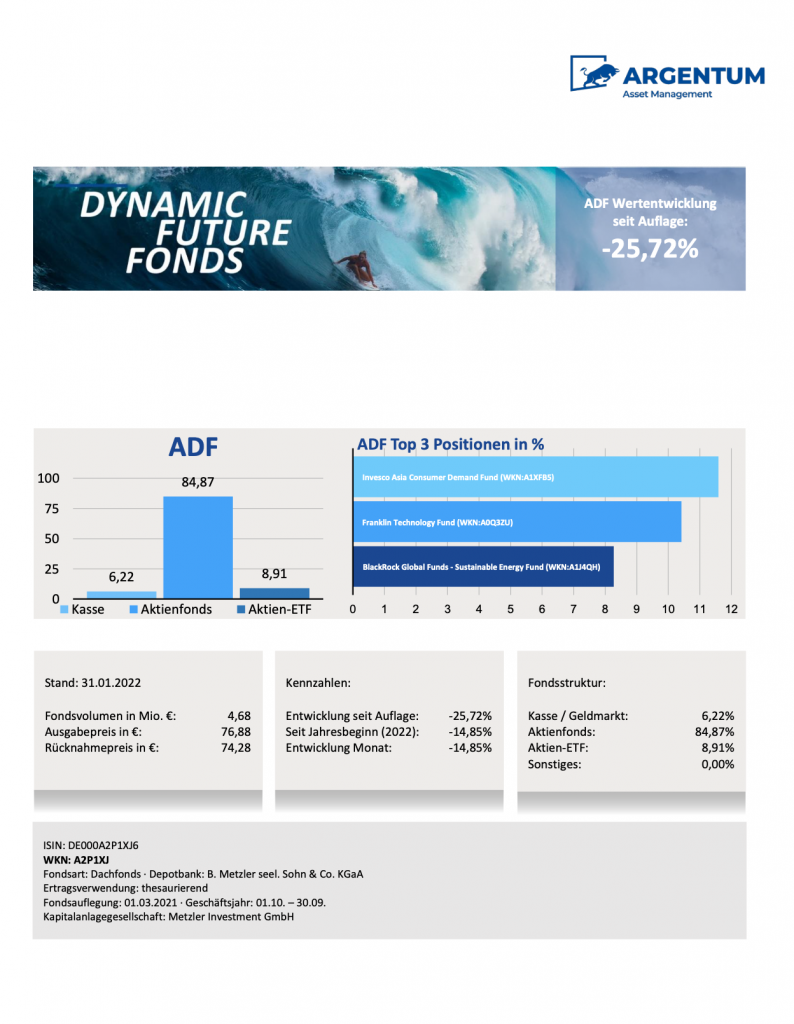

Unsere Fonds ARGENTUM Stabilitäts-Portfolio (WKN: A1C699 / ISIN: DE000A1C6992), ARGENTUM Performance Navigator (WKN: A0MY0T / ISIN: DE000A0MY0T1) und ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) sind wie der Markt im Allgemeinen von den Korrekturen betroffen gewesen. Dennoch stehen wir konsequent zu unserer strategischen Ausrichtung und nutzen die Chancen, die sich aus den Korrekturen und der Anbahnung eines neuen Zyklus’ ergeben.

Wir haben in allen drei Fonds in den vergangenen Wochen gezielt zugekauft und konnten auf diese Weise bereits Ende Januar und Anfang Februar vom sanften Aufschwung profitieren. Dieses Vorgehen, aus unserer Sicht attraktive Fondsanteile zu erwerben, hilft uns und damit Ihnen dabei, unsere Dachfonds für eine neue, längerfristige Erholungsphase vorzubereiten. Diese wird sicher kommen, und wir sind dafür taktisch und strategisch gerüstet.

Beim eher defensiven ARGENTUM Stabilitäts-Portfolio verharren wir auf einer niedrigen Aktienquote und haben durch den Wechsel einiger Fonds das Volatilitätsrisiko nochmals gesenkt. Dafür konzentrieren wir uns stärker auf den asiatischen Rentenmarkt und haben dafür beispielsweise den „UBS China Fixed Income“ aufgenommen. Ziel des Fonds ist es, Kapitalzuwachs und Einkommen hauptsächlich durch Anlagen in lokale, festverzinsliche chinesische Wertpapiere zu generieren. Der Fonds zeigt eine deutliche Tendenz nach oben, unter anderem durch die Stärke des chinesischen Renminbis im Verhältnis zum Euro. Der UBS China Fixed Income ist ein stabiler, sehr ruhiger Fonds, der das Portfolio absichert und zu laufenden Einnahmen führen wird.

Im ARGENTUM Performance Navigator haben wir den Fokus weiterhin konsequent auf Rohstoffe gerichtet. Dafür haben wir unter anderem den „Global Natural Resources Fund“ von JPMorgan stark gewichtet. Der Fonds will langfristiges Kapitalwachstum durch die Anlage vorwiegend in Aktien von Unternehmen, die weltweit in der Erforschung, Erschließung, Veredlung, Förderung und Vermarktung von Rohstoffen und entsprechenden Sekundärprodukten tätig sind, erzielen. Der Fonds profitiert vom neuen Rohstoffhunger der Weltwirtschaft. Ebenso haben wir mit dem „Invesco EURO STOXX Optimised Banks ETF“ einen Banken-ETF aufgenommen, um von steigenden Gewinnen aufgrund des sich verändernden Zinsumfelds zu profitieren. Mit Fonds wie dem „Long Term Global Growth Fund“ von Baillie Gifford, „Allianz Global Artificial Intelligence Fund“ und „Franklin Technology Fund“ ist uns der Einstieg in technologielastige Strategien mit Abschlägen von 30 bis 40 Prozent im Vergleich zum Niveau von Herbst 2021 gelungen. Wir sind überzeugt, dass die Werte zurückkommen, sodass der ARGENTUM Performance Navigator vom Rebound überproportional profitieren wird.

Der Januar hat in diesem Jahr Wachstumsaktien und damit auf Megatrends ausgerichteten Zielinvestments unseres ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) eine deutlich spürbare Korrektur versetzt. Der Nasdaq 100 als Vergleichsindex verzeichnet in diesem Jahr bisher einen Rückgang von rund 13 Prozent und spiegelt diese Entwicklung entsprechend wider. Das bedeutet: Der kurzfristige Trend, vor allem getrieben durch die beginnende Zinswende in den USA, spricht gegen Wachstumsaktien. Insbesondere hoch bewertete Technologieaktien haben aufgrund des Zinsgespenstes der US-amerikanischen Zentralbank FED deutlich korrigiert. Allein 500 Aktien in den USA haben bis zu 80 Prozent ihres Höchstwertes verloren, da sich steigende Zinsen unmittelbar auf die Kosten der Kapitalbeschaffung dieser Unternehmen auswirken, welche bisher keine oder geringe Gewinne erwirtschaften.

Der langfristige Trend aber bleibt intakt und die Gründe, darin zu investieren, haben sich nicht geändert! Generell sind wir davon überzeugt, dass die langfristigen Wachstumstrends keinesfalls unterbrochen sind – insbesondere für die Trends „Asien“, „Health“ und „Technologie“ erwarten wir in der zweiten Jahreshälfte deutlich positivere Entwicklungen. Wir gehen davon aus, dass die geldpolitischen Maßnahmen dieses Jahres weitestgehend eingepreist sind und sehr gute Unternehmen mittlerweile zu stark abverkauft wurden. Taktisch haben wir auf die Situation reagiert und insbesondere Zielfonds verkauft, die in die zweite und dritte Reihe der Technologiebranche investieren. Die Erlöse haben wir wiederum in Big-Tech-orientierte Fonds investiert, um darüber an der weiteren Entwicklung dieser Unternehmen zu partizipieren. Apple, Microsoft, Alphabet und Co. haben in der jüngsten Berichtssaison bereits durch außerordentlich hohe Gewinne für das vierte Quartal 2021 überrascht. Einen weiteren Teil der Erlöse haben wir in Werte aus dem Agribusiness investiert, das wir für attraktiv in der weiteren positiven Entwicklung der Rohstoffe halten.

Für alle unsere Fonds gilt: Sie spielen ihre Stärke über die Jahre hinweg aus. Bei einem Zeithorizont von fünf Jahren und mehr ist es, historisch gesehen, so gut wie unmöglich, mit Wertpapieren in der Verlustzone zu bleiben. Ruhe und Gelassenheit sind die entscheidenden Parameter in dieser volatilen Zeit. Wir stehen zu unseren Strategien und wissen, was wir tun. Es gilt, die Entwicklungen genau zu beobachten und daraus die richtigen Schlüsse für die Allokation der Vermögenswerte zu ziehen. Es bleibt dabei, dass Weitsicht, strategisches Denken und schnelle Entscheidungsfähigkeit die herausragenden Eigenschaften in einer sehr fordernden Zeit sind. Wir verbinden für Sie eine grundsätzliche Vorsicht bei allen Investmententscheidungen mit einem mutigen, offenen Blick in Gegenwart und Zukunft, um auf jede Anforderung des Marktes die passende Antwort zu finden. Damit bleiben wir bei ARGENTUM jederzeit Ihr verlässlicher Partner in der Vermögensverwaltung und im zukunftsorientierten Fondsmanagement.

Wann ist die Pandemie endlich vorbei? Das ist wohl, die nähere Zukunft betreffend, die Hauptfrage. Die Antwort: Niemand weiß es. Die Pandemie wurde schon zu oft für beendet erklärt, um dann mit noch größerer Wucht zurückzukommen. Daher sind verlässliche Angaben dazu nicht möglich. Zumindest setzt sich aber mehr und mehr die Erkenntnis durch, dass wir Wege brauchen, mit dem neuen Virus zu leben, und uns darauf einstellen müssen, dass es auch in Zukunft immer wieder zu Covid-Wellen kommen wird – ähnlich dem Grippevirus, das auch alle Jahre wieder für heftige Einschläge sorgt. Die Politik ist gefragt, dafür Lösungen zu entwickeln und diese zielführend zu positionieren. Das wird für Ruhe und Entspannung sorgen und das neue Aufblühen von Wirtschaft und Gesellschaft unterstützen.

Die Aussichten für die Kapitalmärkte bleiben positiv. So wird im rechnerischen Mittel ein Dax-Anstieg auf 17.162 Punkte erwartet und damit ein Plus von acht Prozent, wobei die Spannweite von 16.000 bis 18.000 Punkten reicht. Dem Dow Jones wird durchschnittlich ein Zuwachs von drei Prozent zugetraut. Die Bandbreite reicht von 34.500 bis 39.000 Punkte. Dr. Ulrich Stephan, Chef-Anlagestratege der Deutschen Bank, bringt es so auf den Punkt: „Ein Portfolio ohne oder nur mit einem geringen Aktienanteil, also eine Untergewichtung von Aktien […], erscheint für entsprechend risikobereite Anleger daher und aufgrund des Mangels an Anlagealternativen wenig ratsam.“ Er rechnet damit, dass die meisten Unternehmen ihre Gewinne steigern können, was wiederum bedeutet, dass sich Anleger über Kursgewinne freuen dürften.

Weiterhin wachsen wird die Diskussion um den Klimawandel und den Kampf dagegen. Das zeigt sich an immer neuen politischen Vorhaben, wie zuletzt an der Idee von Bundeswirtschafts- und Klimaschutzminister Robert Habeck, die soziale Marktwirtschaft zu einer sozial-ökologischen Marktwirtschaft umzubauen. In dem Zuge hat er die Entwicklung verschiedener „Wohlfahrts- und Nachhaltigkeitsindikatoren“ ins Spiel gebracht, um die Lebensqualität „jenseits des BIP“ aufzuzeigen. Dazu zählen der Anteil der erneuerbaren Energien am Energieverbrauch, die Emission von Luftschadstoffen und der Anstieg der Siedlungsfläche. „Es geht darum, Wachstum und CO2-Einsparung zu kombinieren.“ Darüber berichtet unter anderem „Zeit Online“.

Wir bleiben für Sie jederzeit am Ball und nutzen für Sie alle zur Verfügung stehenden Möglichkeiten, um Ihr Vermögen zu schützen und zu entwickeln, und sorgen für Ruhe und Gelassenheit, damit Sie gut schlafen können.

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Ich habe die allgemeinen Nutzungsbedinungen und die Datenschutzerklärung gelesen und akzeptiere beide. Ich erteile die in der Datenschutzerklärung aufgeführten Enwilligungen in die Verarbeitung und Nutzung meiner Daten.

Diese Website verwendet Cookies, damit wir dir die bestmögliche Benutzererfahrung bieten können. Cookie-Informationen werden in Ihrem Browser gespeichert und führen Funktionen aus, wie das Wiedererkennen von Ihnen, wenn Sie auf unsere Website zurückkehren, und hilft unserem Team zu verstehen, welche Abschnitte der Website für Sie am interessantesten und nützlichsten sind.

Unbedingt notwendige Cookies sollten jederzeit aktiviert sein, damit wir deine Einstellungen für die Cookie-Einstellungen speichern können.

Wenn du diesen Cookie deaktivierst, können wir die Einstellungen nicht speichern. Dies bedeutet, dass du jedes Mal, wenn du diese Website besuchst, die Cookies erneut aktivieren oder deaktivieren musst.

Diese Website verwendet Matomo Analytics, um anonyme Informationen wie die Anzahl der Besucher der Website und die beliebtesten Seiten zu sammeln.

Diesen Cookie aktiviert zu lassen, hilft uns, unsere Website zu verbessern.

Bitte aktiviere zuerst die unbedingt notwendigen Cookies, damit wir deine Einstellungen speichern können!