Kommt die vierte Welle im Herbst oder kommt sie nicht? Wie entwickeln sich die Covid-19-Varianten? Schützen die Impfungen wirklich so gut, dass es kaum noch schwere Verläufe und Todesfälle durch Covid-19 geben wird? Wird die Wirtschaft ihren Erholungskurs fortsetzen? Wie wird sich die Inflation auswirken? Und was heißt das alles für die Kapitalmärkte? Fragen über Fragen also, die die Anleger derzeit bewegen. Die Antworten darauf fallen nicht leicht, aber der Reihe nach.

Eine neue große Infektionswelle kommt in den nächsten Monaten, ist das Bundesgesundheitsministerium überzeugt. Mit Blick auf Herbst und Winter brauche es weiterhin Schutzmaßnahmen, „um das Gesundheitswesen vor einer übermäßigen Belastung und die Personengruppen, die noch nicht geimpft werden können, vor einer möglichen folgenreichen Erkrankung zu schützen“, heißt es in einem Bericht des Ministeriums. Allerdings könnten die Schutzmaßnahmen aufgrund der fortgeschrittenen Impfkampagne moderater ausfallen als im letzten Herbst und Winter. „Ein so einschneidender Lockdown wie in der zweiten und dritten Welle wird aller Voraussicht nach nicht notwendig sein“, heißt es.

Das gilt es zu beobachten, denn die Sorgen vor einer vierten Welle mit entsprechenden Beschränkungen und Sorgen um neue Covid-Varianten stehen laut einer Deutsche Bank-Umfrage zur monatlichen Marktstimmung im Juli ganz oben auf der Liste der Bedenken für die Finanzmärkte. Im Rahmen der Umfrage gaben über 60 Prozent der Befragten an, dass sie neue Varianten des Corona-Virus als besorgniserregender betrachten als noch im April.

Hingegen scheint die derzeit steigende Inflation nur eine vorübergehende Rolle zu spielen. Die Inflationsrate in Deutschland ist im Juli nach einer ersten Schätzung im Vergleich zum Vorjahresmonat um 3,8 Prozent gestiegen. Sie könnte in diesem Jahr temporär auf rund fünf Prozent steigen. Die mittelfristige Erwartung liegt bei zwei bis drei Prozent, sodass der deutliche Inflationsanstieg nur vorübergehend sein sollte.

Das Wirtschaftswachstum scheint stabil zu bleiben. Die Weltwirtschaft soll nach Ansicht des Internationalen Währungsfonds (IWF) zufolge dieses Jahr um sechs Prozent wachsen. Das entspricht dem vorigen Ausblick vom April, aber die Zusammensetzung des Wachstums hat sich geändert: Das Plus für die Industrieländer soll demnach 5,6 Prozent betragen, 0,5 Prozentpunkte mehr als noch im April angenommen. Die Prognose für die Wirtschaft der Entwicklungs- und Schwellenländer für 2021 hingegen wurde um 0,4 Prozentpunkte auf 6,3 Prozent gesenkt.

Generell sind die Märkte im Sommermodus angekommen. Der Dax pendelt seit Anfang Juli gelangweilt bei etwa 15.600 Punkten, Dow Jones und Nasdaq liegen minimal im Plus. Im Herbst könnte es zu einer weiteren Rallye kommen – aber auch kurzfristige Korrekturen von bis zu zehn Prozent sind jederzeit möglich. Wir werden weiterhin für Sie alle zur Verfügung stehenden Chancen nutzen, um Ihr Vermögen zu schützen und zu entwickeln.

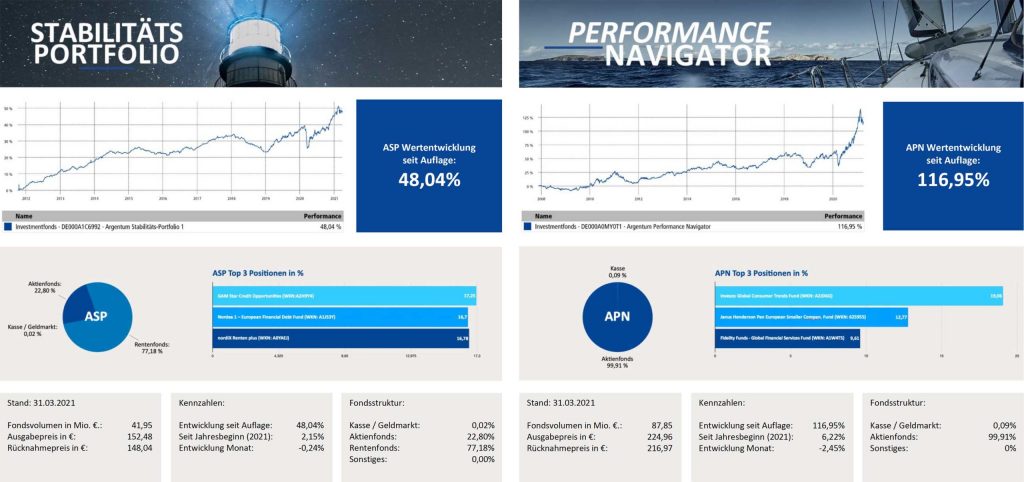

ARGENTUM „Stabilitäts-Portfolio“, „Performance Navigator“ und „Dynamic Future“

Unsere drei Fonds ARGENTUM Stabilitäts-Portfolio (WKN: A1C699 / ISIN: DE000A1C6992), ARGENTUM Performance Navigator (WKN: A0MY0T / ISIN: DE000A0MY0T1) und ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) haben sich im vergangenen Monat weiterhin positiv entwickelt. Unsere strategischen Entscheidungen in allen Fonds-Konzepten haben sich demnach ausgezahlt und uns geholfen, die positiven Entwicklungen trotz weiterer Schwankungen zu stabilisieren. Der ARGENTUM Stabilitäts-Portfolio hat in den vergangenen zwölf Monaten zwölf Prozent zugelegt, der ARGENTUM Performance Navigator 32 Prozent.

Wir konzentrieren uns weiterhin auf weltweite Wachstumsregionen und nutzen kurzfristige Chancen und langfristige Trends für ein kontinuierliches Wertwachstum in unseren Fonds. Unser Fokus liegt stabil auf den USA und Asien als den führenden weltweiten Wachstumsmärkten, während wir in Europa aufgrund des allgemeinen Aufschwungs immer stärker aktiv sind.

Beim eher defensiven ARGENTUM Stabilitäts-Portfolio haben wir die Aktienquote nochmals gesenkt und dafür sogenannte Floater erworben. Als Floater bezeichnet man eine Anleihe mit variablem Zins, die meist an einen Referenzzinssatz wie den Libor oder Euribor gekoppelt wird. Durch einen neuen Fokus auf eine marktneutrale Strategie wollen wir Renditen unabhängig von der allgemeinen Marktentwicklung generieren. Dafür setzen wir seit Kurzem den Fonds „Nordea 1“ ein. Der Fonds nutzt zahlreiche gering korrelierte Anlagestrategien, um ein dynamisches Engagement in mehreren Anlageklassen innerhalb eines Anlageuniversums zu erreichen.

Im ARGENTUM Performance Navigator haben wir durch eine Rotation europäische Smallcap- und Midcap-Werte aufgestockt und zugleich aufgrund der regulatorischen Maßnahmen in China unser Engagement in der Volkswirtschaft zurückgefahren. Wichtiger wird für uns der Infrastruktursektor. Gerade durch das Konjunkturprogramm in den USA wird dieser Sektor deutlich wachsen, sodass wir frühzeitig in diesen Wachstumsmarkt investiert haben. Auf unserer Watchlist stehen auch Rohstoff- und Minenunternehmen, denen wir eine interessante Entwicklung zutrauen.

Apropos Rotation: Nachdem wir im Frühling sehr erfolgreich den Schwerpunkt von Growth-Werten auf Small Caps und andere Value-Titel verlagert haben, um frühzeitig von der Rückkehr der Value-Werte zu profitieren, konzentrieren wir uns nun wieder stärker auf weltweite Wachstumswerte, denen wir wieder wesentlich höheres Ertragspotenzial zutrauen – weil viele Investoren sich eben zuletzt Value zugewendet haben. Im Growth-Bereich sind derzeit gute Einstiegschancen vorhanden, sogar bei den sogenannten Big-Tech-Titeln. An diesen Chancen wollen wir frühzeitig durch zukunftsorientierte Investments teilhaben.

In unserem neuen Fonds ARGENTUM Dynamic Future konzentrieren wir uns konsequent auf langfristige, weltweite Megatrends wie Technologie, Healthcare und Nachhaltigkeit und setzen generell auf globales Wachstum und den asiatischen Markt. Im ARGENTUM Dynamic Future setzen wir auf China als Region, da wir in der Volkswirtschaft mittel- und langfristig überdurchschnittlich gute Chancen für Anleger sehen, die kurzfristig auch mit Volatilitäten umgehen können. Diese Bereiche bleiben die herausragenden Wachstumstreiber für die globale wirtschaftliche Entwicklung. Wir haben daher die Korrekturen im Technologie- und Healthcare-Sektor genutzt und sehr günstig interessante Fonds erworben. Somit konnten wir, vor allem im Zuge der allgemeinen Erholung bei Wachstumstiteln, den Rückgang im Frühling beinahe vollständig wieder ausgleichen. Unser Fokus liegt weiterhin auf dem asiatischen Markt, den wir intensiv beobachten. Vor allem Technologiewerte aus den asiatischen Ländern haben sich als Gewinner herausgestellt. Zugleich sind sie noch immer deutlich unterbewertet, sodass wir asiatische Werte im ARGENTUM Dynamic Future übergewichtet haben und diese Werte auch weiterhin aufstocken werden. Wir erwarten in Asien bis Jahresende höhere Renditen als in anderen Märkten und wollen dieses Potenzial frühzeitig nutzen. Im kommenden Jahr soll das Wirtschaftswachstum in Asien bei sechs Prozent liegen.

Ausblick

Auch wenn Wirtschaft und Märkte intakt sind und Unternehmen, Verbraucher und Kunden sehnsüchtig auf das Ende der Pandemie warten, bleiben die bekannten Risiken bestehen. Die vierte Corona-Welle im Herbst scheint aufgrund der Delta-Variante unausweichlich, wenngleich nicht mehr mit weitreichenden Beschränkungen des öffentlichen und privaten Lebens zu rechnen ist. Das ist zu hoffen: Die wirtschaftliche und gesellschaftliche Stimmung würde eine vierte Welle nochmals deutlich eintrüben und wieder zu mehr Zurückhaltung bei Ausgaben und Investitionen führen.

Weiterhin darf man nicht vergessen, dass die unmittelbaren Auswirkungen der Covid-19-Pandemie eine temporäre Erscheinung bleiben werden. Das Virus wird mit der Zeit zu einem alltäglichen Begleiter wie die Grippe werden, während andere tiefgreifende Entwicklungen gekommen sind, um zu bleiben. Dazu gehören vor allem die weitere Digitalisierung der Wirtschaft, des Bildungswesens und der öffentlichen Hand und nicht zuletzt der Kampf gegen den Klimawandel!

Die zurückliegenden 15 Monate haben gezeigt, dass viel im Argen liegt. Gerade der Kampf gegen den Klimawandel wird mit viel Schwung gefochten werden müssen. Nicht wenige Experten sehen den Klimawandel als die viel größere und langfristigere Bedrohung an als die Covid-19-Pandemie. Um die Auswirkungen des Klimawandels in den Griff zu bekommen, sind weltweit weitreichende Maßnahmen notwendig. Diese Entwicklungen gilt es zu beobachten und für Anlageentscheidungen zu nutzen. Es werden sich immer wieder neue Chancen für gezieltes und abgesichertes Vermögenswachstum ergeben. Es bleibt also dabei, dass Weitsicht, strategisches Denken und schnelle Entscheidungsfähigkeit die herausragenden Eigenschaften in einer sehr fordernden Zeit sind. Wir werden die Entwicklungen der kommenden Monate genau beobachten und die richtigen Schlüsse daraus für die Allokation der Fonds ziehen. Wir verbinden für Sie eine generelle Vorsicht bei allen Investmententscheidungen mit einem mutigen, offenen Blick in Gegenwart und Zukunft, um auf jede Anforderung des Marktes die passende Antwort zu finden. Damit bleiben wir bei ARGENTUM jederzeit Ihr verlässlicher Partner in der Vermögensverwaltung und im zukunftsorientierten Fondsmanagement.

Photo by Towfiqu barbhuiya on Unsplash