Nachdem es zwischenzeitlich so aussah, als sei die Corona-Krise weitgehend im Griff und gehe auf ihr Ende zu, hat sich das Blatt gewendet. Die Inzidenzen steigen auf der ganzen Welt, es wird von Impfdurchbrüchen berichtet, und Politiker und Mediziner malen schon wieder das Schreckgespenst eines zusammenbrechenden Gesundheitssystems an die Wand. Auch die Bundestagswahl wirft ihre Schatten voraus. Denn ganz egal, welche Parteien die kommende Regierung stellen werden: Es wird ziemlich sicher zu steuerlichen Verschärfungen und strengeren Regeln für den Klimaschutz kommen. Es stehen auch Szenarien wie Vermögenssteuern und Vermögensabgaben im Raum, was die Situation zusehends ungemütlich machen kann.

Weitere Artikel zur alternativen Investments

Hohe Chancen bei Gesundheitstiteln

Wie Aktien das Vermögen schützen

Einerseits steigende Inzidenzen, Bundestagswahlen und die Infaltionsentwicklung

Auch die Inflationsentwicklung bereitet vielen Beobachtern Sorge. Die Erzeugerpreise gewerblicher Produkte in der Euro-Zone sind im Juli in Rekordtempo gestiegen. Sie legten um 12,1 Prozent zum Vorjahresmonat zu. Energie verteuerte sich diesmal um 28,9 Prozent. Vorprodukte kosteten 12,6 Prozent mehr als vor Jahresfrist. Bei diesen Erzeugnissen gibt es weltweite Engpässe. Die Produzentenpreise gelten als Frühindikator für die Entwicklung der Inflation. Diese gewinnt im Euro-Raum derzeit an Fahrt und stieg im August binnen Jahresfrist um drei Prozent. Das ist die höchste Rate seit November 2011. Im Juli hatte sie noch 2,2 Prozent betragen. Die Europäische Zentralbank (EZB) strebt mittelfristig zwei Prozent Inflation als Idealwert für die Wirtschaft an.

Andererseits intakte Realwirtschaft und sich erholende Kapitalmärkte

Auf der anderen Seite scheinen Realwirtschaft und Kapitalmärkte weiterhin intakt. Laut EZB-Vizechef Luis des Guindos erholt sich die Wirtschaft in Europa schneller von der Corona-Krise als bisher gedacht. Die Erholung sei sehr stark im zweiten Quartal gewesen, und auch im dritten und vierten Jahresviertel werde sie voraussichtlich ziemlich stark sein, sagte Luis des Guindos Ende August in einem Interview. Das Vorkrisenniveau werde Ende dieses Jahres oder Anfang 2022 wieder erreicht. Die Europäische Zentralbank will die neuen Konjunktur-Prognosen ihrer Volkswirte nach der Zinssitzung am 9. September veröffentlichen. Auch das Ifo-Barometer zeigt für die kommenden Monate eine steigende Tendenz. Die Produktionspläne für die kommenden Monate haben sich merklich aufgehellt und auch die Exportaussichten werden positiver bewertet. Hier legte das entsprechende Barometer von 8,6 auf 15,1 Punkte zu.

Alle Börsen liegen im Plus – Der DAX knackte die Marke von 16.000 Punkten

Die internationalen Indizes haben auch im August nichts von ihrer Stärke eingebüßt. Alle wichtigen Börsen lagen und liegen stabil im Plus und haben ihren Aufwärtstrend bestätigt. Zwischenzeitlich hatte der Dax sogar schon die Marke von 16.000 Punkten geknackt und damit alle bisherigen Rekorde eingestellt. Wir erinnern uns: Vor dem Jahrhundertcrash im März 2020 lag der Dax in der Spitze bei 13.800 Punkten. Heute sind es rund 2000 Punkte mehr und es sieht nicht danach aus, als würde es – von einem unvorhergesehenen Flash Crash abgesehen – zu einem kontinuierlichen harten Abschwung kommen. Vielmehr erwarten Experten auf Sicht einen mittelfristigen Anstieg im Dax auf 16.500 Punkte – auch wenn temporäre Korrekturen immer wieder auftreten können. Wir werden daher weiterhin die Entwicklungen genau beobachten und für Sie alle zur Verfügung stehenden Chancen nutzen, um Ihr Vermögen zu schützen und zu entwickeln.

ARGENTUM „Stabilitäts-Portfolio“, „Performance Navigator“ und „Dynamic Future“

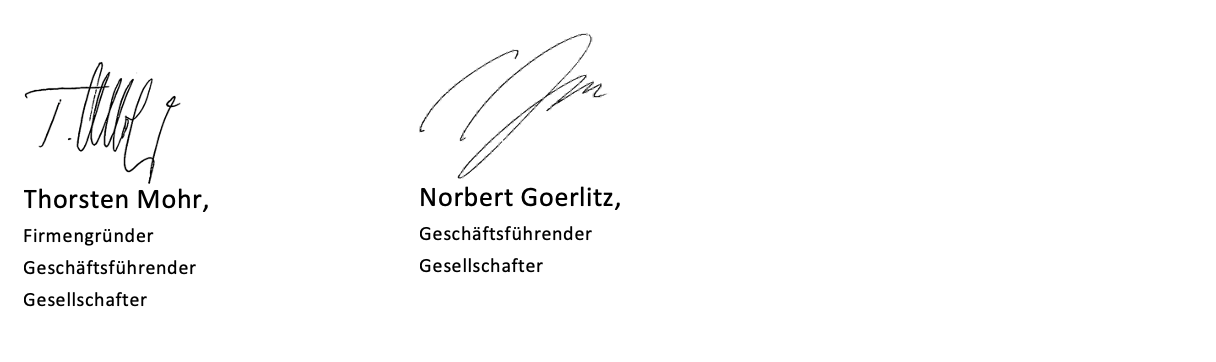

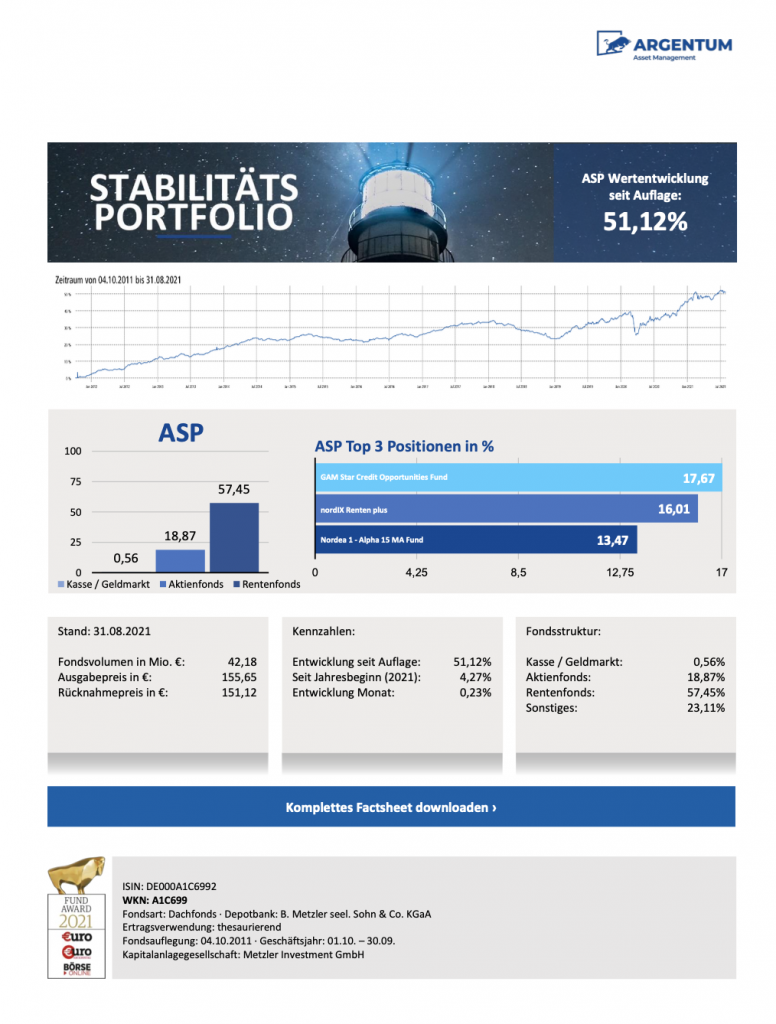

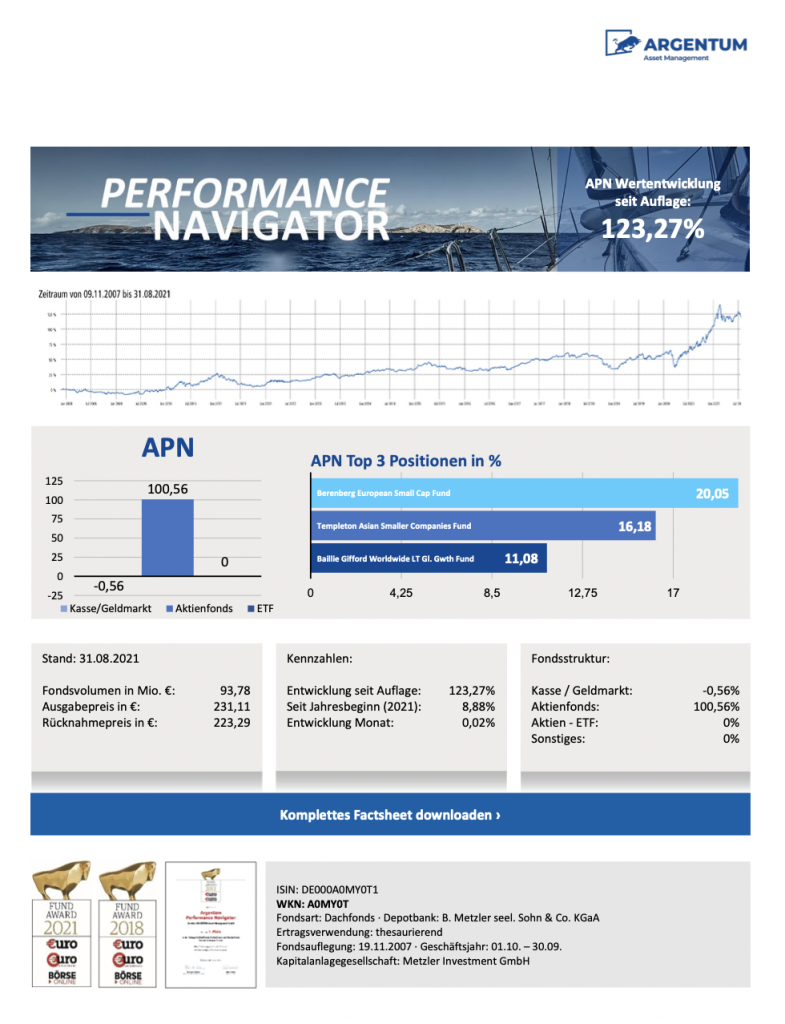

Unsere drei Fonds ARGENTUM Stabilitäts-Portfolio (WKN: A1C699 / ISIN: DE000A1C6992), ARGENTUM Performance Navigator (WKN: A0MY0T / ISIN: DE000A0MY0T1) und ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) haben sich im vergangenen Monat weiterhin positiv entwickelt. Unsere strategischen Entscheidungen in allen Fonds-Konzepten tragen Früchte und richten unsere Fonds auf die Zukunft aus. Es geht uns nicht um kurzfristige, volatile Gewinne, sondern um das langfristige Wachstum. Wir verstehen Fondsmanagement als Marathon, nicht als 100-Meter-Sprint. Wir konzentrieren uns weiterhin auf weltweite Wachstumsregionen und nutzen kurzfristige Chancen und langfristige Trends für ein kontinuierliches Wertwachstum in unseren Fonds. Unser Fokus liegt stabil auf den USA und Asien als den führenden weltweiten Wachstumsmärkten, während wir in Europa aufgrund des allgemeinen Aufschwungs immer stärker aktiv sind.

Wir haben unsere Rotation im ARGENTUM Performance Navigator abgeschlossen. In dem Zuge haben wir erfolgreich europäische Small- und Midcap-Werte aufgestockt und zugleich aufgrund der regulatorischen Maßnahmen in China unser Engagement in der Volkswirtschaft zurückgefahren. Wichtig bleiben für uns Rohstoffe und der Infrastruktursektor. Gerade durch das Konjunkturprogramm in den USA wird dieser Bereich deutlich wachsen, sodass wir frühzeitig in diesen Wachstumsmarkt investiert haben. Auch Minenunternehmen trauen wir eine interessante Entwicklung zu und haben daher entsprechende Fonds unter Beobachtung. Mit Fonds wie dem Baillie Gifford „Worldwide Long Term Global Growth“ und „Worldwide Health Innovation Fund“ investieren wir in aussichtsreiche Unternehmen mit interessanten, langfristigen Gewinnerwartungen und decken ein breites Spektrum für die wirtschaftliche Entwicklung wichtiger Branchen ab.

In unserem neuen Fonds ARGENTUM Dynamic Future ist unsere strategische Ausrichtung ebenfalls stabil. Wir konzentrieren uns weiterhin konsequent auf langfristige, weltweite Megatrends wie Technologie, Healthcare und Nachhaltigkeit und setzen generell auf globales Wachstum und den asiatischen Markt. Das hat im August zu einem Plus geführt. Im ARGENTUM Dynamic Future setzen wir auf China als Region, da wir in der Volkswirtschaft mittel- und langfristig überdurchschnittlich gute Chance für Anleger sehen, die kurzfristig auch mit Volatilitäten umgehen können. Wir haben unsere Engagements in erfolgreichen Fonds wie dem Invesco „Asia Consumer Demand“ und dem „Asia Opportunity Fund“ von Morgan Stanley nochmals aufgestockt, um uns frühzeitig auf die Seite der künftigen Gewinner der wirtschaftlichen Entwicklung zu stellen. Wir erwarten in Asien bis Jahresende höhere Renditen als in anderen Märkten und wollen dieses Potenzial frühzeitig nutzen. Im kommenden Jahr soll das Wirtschaftswachstum in Asien bei sechs Prozent liegen.

Beim eher defensiven ARGENTUM Stabilitäts-Portfolio haben wir die Aktienquote zuletzt gesenkt und dafür sogenannte Floater erworben. Als Floater bezeichnet man eine Anleihe mit variablem Zins, die meist an einen Referenzzinssatz wie den Libor oder Euribor gekoppelt wird. Durch einen neuen Fokus auf eine marktneutrale Strategie wollen wir Renditen unabhängig von der allgemeinen Marktentwicklung generieren. Dafür setzen wir seit Kurzem den Fonds „Nordea 1“ ein. Der Fonds nutzt zahlreiche gering korrelierte Anlagestrategien, um ein dynamisches Engagement in mehreren Anlageklassen innerhalb eines Anlageuniversums zu erreichen. Das hat sich als die richtige Entscheidung herausgestellt, das Fondsvermögen gesichert und behutsam weiterentwickelt.

Ausblick

Die Hoffnung, dass Herbst und Winter 2021 wieder wie früher werden, hat sich mit den steigenden Fallzahlen in der Covid-19-Pandemie leider zerschlagen. Zwar ist die Corona-Müdigkeit mittlerweile bei vielen Menschen in pures Desinteresse umgeschlagen, und die ewigen Nachrichten von mehr und mehr Neuinfektionen lösen keine Panik mehr aus. Aber die Pandemie-Risiken schweben weiterhin wie ein Fallbeil in der Luft und können jederzeit in neue Einschränkungen umschlagen, die dann wiederum die wirtschaftliche und gesellschaftliche Stimmung eintrüben könnten.

Das Gute: Unter Ärzten wächst die Zuversicht. „Im Frühjahr 2022 wird Schluss sein mit Corona“, sagt Kassenärzte-Chef Andreas Gassen und Epidemiologe Klaus Stöhr meint, nach dem Winter ist die Pandemie vorbei. Es heißt also offensichtlich, nochmals einige Monate durchzuhalten und die Impfkampagne nach vorne zu bringen. Dann sind die Aussichten gut, ab dem kommenden Frühjahr alles überstanden zu haben.

Dass dann nicht alles eitel Sonnenschein wird, haben die vergangenen Monate bereits gezeigt. Die Diskussionen um den Klimawandel haben, spätestens nach der entsetzlichen Flutkatastrophe mit vielen Todesopfern und Schäden in Milliardenhöhe Ende Juli, wieder zugenommen und werden den politischen, gesellschaftlichen und wirtschaftlichen Diskurs der kommenden Jahre ziemlich sicher bestimmen. Dass der Gesetzgeber die Zügel anziehen wird, steht außer Frage. Um den Klimawandel einzudämmen, hat die Europäische Union das Maßnahmenpaket „Fit for 55“ eingeführt. „Fit for 55“ soll die Politik in den Bereichen Klima, Energie, Landnutzung, Verkehr und Steuern so gestalten, dass die Netto-Treibhausgasemissionen bis 2030 um mindestens 55 Prozent gegenüber dem Stand von 1990 gesenkt werden können. Diese Verringerung der Emissionen im kommenden Jahrzehnt ist ein entscheidender Schritt auf dem Weg Europas, bis 2050 zum ersten klimaneutralen Kontinent der Welt zu werden und den europäischen Grünen Deal zu verwirklichen.

Die Inhalte des Maßnahmenpaktes werden den Geschäftsbetrieb in einer Vielzahl von Branchen auf verschiedene Weise beeinflussen. Für den Mittelstand bedeutet dies in erster Linie Auswirkungen auf die Preise von fossilen Brennstoffen und somit die Energieversorgung im Allgemeinen, auf die Gestaltung von Mobilität, die Ausrichtung der Lieferkette und eine langfristig nachhaltige Produktgestaltung. Import-Regularien könnten sich auf Preis und Verfügbarkeit von Importgütern auswirken. Das kann Auswirkungen auf die wirtschaftliche Entwicklung haben und damit auch die Kapitalmärkte beeinflussen.

Diese Entwicklungen gilt es zu beobachten und für Anlageentscheidungen zu nutzen. Es werden sich immer wieder neue Chancen für gezieltes und abgesichertes Vermögenswachstum ergeben. Zugleich ist es unser Anspruch, Ihr Vermögen bestmöglich zu schützen, und werden keine unnötigen Risiken eingehen. Der langfristige, abgesicherte Vermögensaufbau steht weiterhin im Fokus. Damit bleiben wir bei ARGENTUM jederzeit Ihr verlässlicher Partner in der Vermögensverwaltung und im zukunftsorientierten Fondsmanagement.

Mit den besten Grüßen aus Hamburg,