Newsletter abonnieren

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

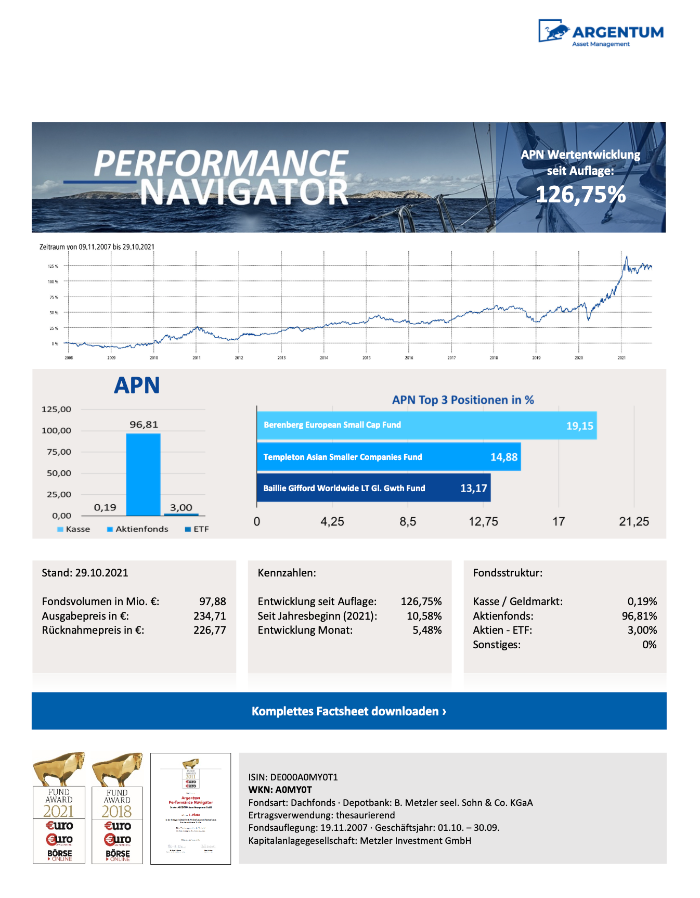

Euphorische Anleger am Markt, der DAX steigt über 16.000 Punkte, die noch aktive Covid-19-Pandemie und diverse wirtschaftliche Unsicherheiten wie gefährdete Zulieferer, steigende Rohstoffpreise und eine anhaltende Chipkrise – die größte Herausforderung den „Klimawandel“ nicht zu vergessen. Aber, wir wollen Ihnen hier und heute Mut machen, denn laut Dr. Scott Gottlieb, Vorstandsmitglied von Pfizer, ist ein Ende von COVID-19 in Sicht. Das Gute kommt zum Schluß. Wir haben mit unserem Fonds Argentum Performance Navigator die 100 Millionen Euro-Marke, Asset Under Management, überschritten. Seit der Fondsauflegung am 19.11.2007 haben wir mit Ihnen gemeinsam in 14 Jahren diverse Finanzkrisen erfolgreich überstanden. Danke für Ihr Vertrauen in uns und danke, dass Sie uns die Chance geben, jeden Tag das zu tun, was wir lieben.

Während sich die Covid-19-Pandemie immer wieder verlängert, gerät auch der Wachstumsmotor ins Stottern, zumindest in Deutschland. Im dritten Quartal hat Deutschlands Bruttoinlandsprodukt (BIP) voraussichtlich um 1,8 Prozent zugelegt, gab das Statistische Bundesamt bekannt. Damit ist das Wachstum geringer als im Vorquartal, für das die Statistiker den Wert auf 1,9 Prozent nach oben korrigierten.

Das ist weniger als der Durchschnitt der Europäischen Union, der 0,3 Prozent höher lag, wie aus den Zahlen des Statistikamtes Eurostat hervorgeht. Im Vergleich zum Vorjahreszeitraum beträgt der Unterschied 1,4 Prozentpunkte. Das zeigt, dass andere Länder mit deutlich mehr Dynamik aus der Corona-Wirtschaftskrise kommen. Selbst in südeuropäischen Ländern, die sonst eher nicht durch hohen ökonomischen Schwung auffallen, ist das Wachstum deutlich höher. Die spanische Wirtschaft ist im dritten Quartal um zwei Prozent gewachsen, in Italien ist das Bruttoinlandsprodukt im dritten Quartal um 2,6 Prozent gestiegen.

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse

für den Versand des Newsletters verarbeitet und genutzt werden darf.

Das große Problem daran formuliert Professor Dr. Bert Rürup vom Handelsblatt Research Institut: Das vierte Quartal beeinflusst das Wachstum im laufenden Jahr kaum noch, aber es bildet die Startrampe für 2022. Ein sehr schwaches viertes Quartal würde daher bedeuten, dass die Prognosen mancher Institute von bis zu fünf Prozent Wachstum 2022 wohl Makulatur sind, meldet die Wirtschaftszeitung.

Dazu passt, dass das Ifo-Geschäftsklima kürzlich bereits den vierten Monat in Folge zurückgegangen ist. Vor allem die Geschäftserwartungen gaben weiter kräftig nach und notieren nun auf dem Niveau vom Februar, als Deutschland tief im Lockdown steckte. „Lieferprobleme machen den Firmen zu schaffen“, sagt Ifo-Chef Clemens Fuest dazu. „Die Kapazitätsauslastung in der Industrie sinkt.“ Das DIW-Konjunkturbarometer sagt für das laufende vierte Quartal lediglich rund 0,5 Prozent Wachstum voraus.

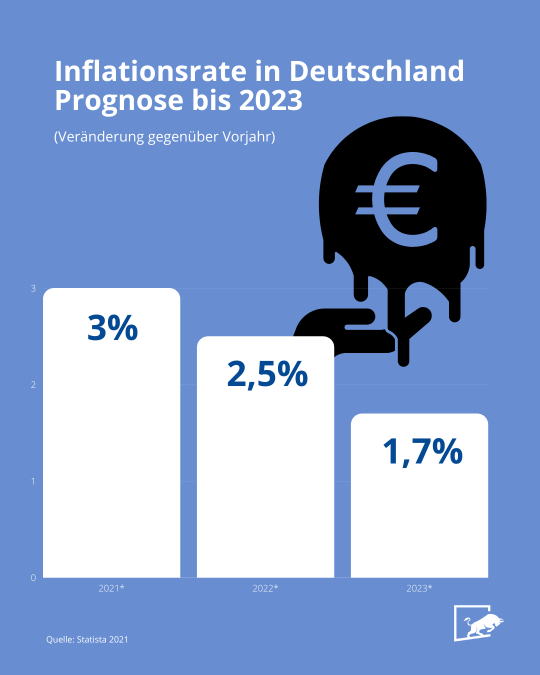

Zumindest rechnet die Bundesregierung mit einem Rückgang der extremen Inflation im kommenden Jahr. Eine Stagflation ist beinahe ausgeschlossen. Zwar werde die Inflationsrate in diesem Jahr mit drei Prozent so hoch ausfallen wie seit 1993 nicht mehr, wie aus der Herbstprojektion der Bundesregierung hervorgeht. 2022 soll sie aber auf 2,2 Prozent und 2023 sogar auf 1,7 Prozent zurückgehen. Der Präsident des Deutschen Instituts für Wirtschaftsforschung (DIW), Marcel Fratzscher, rechnet mit 2,5 Prozent Teuerungsrate im kommenden Jahr.

Die Kapitalmärkte haben in der zweiten Oktoberhälfte ihre Stärke zurückerobert. Nach durchaus heftigen Korrekturen hat beispielsweise der deutsche Leitindex Dax innerhalb kurzer Zeit knapp fünf Prozent an Wert hinzugewonnen, gleiches gilt für den Dow Jones. Der Nasdaq hat die Schwächephase sogar mit einem Plus von beinahe acht Prozent hinter sich gelassen. Das zeigt, dass die langfristigen Aussichten zwar generell intakt sind, aber die Märkte auch vor kurzfristigen und schmerzhaften Korrekturen nicht gefeit sind. Diese Entwicklung gilt es zu beobachten. Daher nutzen wir für Sie alle zur Verfügung stehenden Chancen, um Ihr Vermögen zu schützen sowie zu entwickeln, und sorgen für Ruhe und Gelassenheit, damit Sie gut schlafen können.

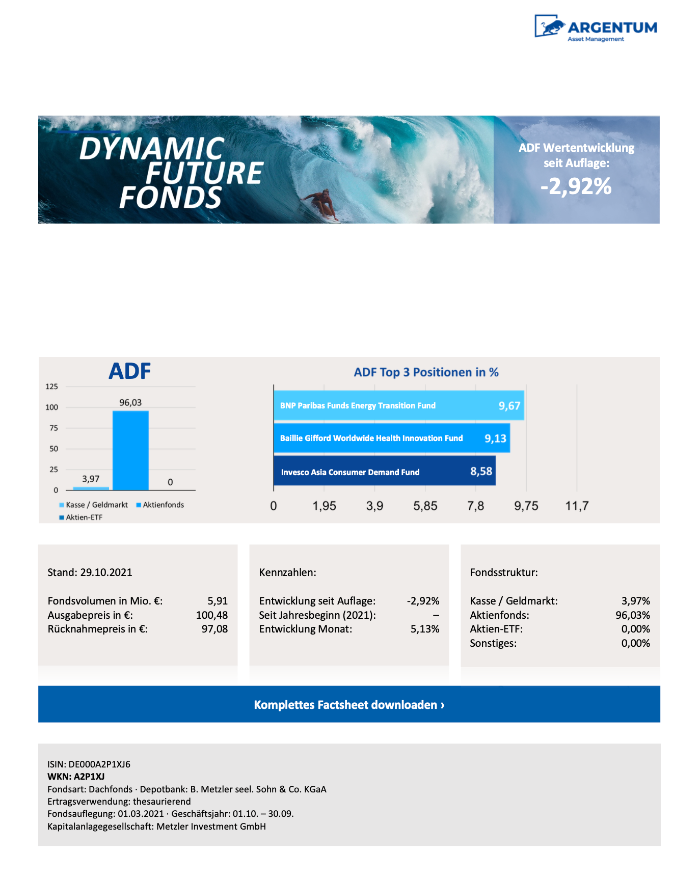

Unsere drei Fonds ARGENTUM Stabilitäts-Portfolio (WKN: A1C699 / ISIN: DE000A1C6992), ARGENTUM Performance Navigator (WKN: A0MY0T / ISIN: DE000A0MY0T1) und ARGENTUM Dynamic Future (WKN: A2P1XJ / ISIN: DE000A2P1XJ6) haben im Zuge der Markterholung in der zweiten Oktoberhälfte, zum Teil deutlich profitiert. Unsere Strategie, auf Marktveränderungen behutsam und mit langfristigem Blick zu reagieren, hat sich also einmal mehr als zielführend herausgestellt. Als sehr erfolgreich hat sich unser Ansatz herausgestellt, dass wir im Zuge der Marktkorrekturen interessante Fondanteile günstig erworben haben.

In unseren strategischen Entscheidungen sind wir in allen Fonds-Konzepten auf das langfristige Wachstum ausgerichtet. Wir verstehen Fondsmanagement als Marathon und konzentrieren uns weiterhin auf weltweite Wachstumsregionen und nutzen kurzfristige Chancen und langfristige Trends für ein kontinuierliches Wertwachstum in unseren Fonds. Unser Fokus liegt stabil auf den USA und Asien als den führenden weltweiten Wachstumsmärkten, während wir in Europa aufgrund des allgemeinen Aufschwungs immer stärker aktiv sind.

Beim eher defensiven ARGENTUM Stabilitäts-Portfolio haben wir die zuletzt gesenkte Aktienquote bei 20 Prozent gehalten und verteilen 80 Prozent auf internationale Anleihenfonds. Aufgrund der starken Volatilität der Seitwärtsmärkte haben wir uns vor der alternativen Strategie „Nordea 1“ getrennt, um Risiken aus dem Portfolio herauszunehmen. Dass wir auf Sicht eines Jahres auch in unserem defensiven Konzept im Plus stehen, verdanken wir der Bereitschaft, auch in einem defensiven Konzept Aktien mit Weitblick für eine Überperformance einzusetzen.

Wir haben die Rotation im ARGENTUM Performance Navigator abgeschlossen und vor allem US-Large-Caps und aufgrund der regulatorischen Maßnahmen auch chinesische Werte deinvestiert. In dem Zuge haben wir zuletzt erfolgreich europäische Small- und Midcap-Werte aufgestockt und unsere Aktivitäten in der Rohstoff-, Minen- und Energiewirtschaft weiter ausgebaut. Die aktuellen Entwicklungen der Energiepreise geben uns recht, sodass wir beispielsweise durch unser Investment in den JPMorgan „Global Natural Resources“ von den weiteren Auftrieben im Energiesektor profitieren. Unser Europa-Engagement in Smallcap-Werte haben wir mit dem Berenberg „European Small Cap Fund“ und dem Tigris „Small & Micro Cap Growth Fund“ ausgebaut, während wir über ein ETF im europäischen Bankensektor aktiv sind. Damit wollen wir frühzeitig vom Aufholpotenzial europäischer Banken profitieren.

In unserem neuen Fonds ARGENTUM Dynamic Future ist unsere strategische Ausrichtung ebenfalls stabil. Wir konzentrieren uns weiterhin konsequent auf langfristige, weltweite Megatrends wie Technologie, Healthcare und Nachhaltigkeit und setzen generell auf strategisches globales Wachstum und den asiatischen Markt. Im ARGENTUM Dynamic Future setzen wir auf China als Region, da wir in der Volkswirtschaft mittel- und langfristig überdurchschnittlich gute Chance für Anleger sehen, die kurzfristig auch mit Volatilitäten umgehen können.

Für kommendes Jahr sehen wir eine große Chance für eine überdurchschnittliche Rendite in Asien. Wir haben daher unsere Engagements in erfolgreichen Fonds wie dem Invesco „Asia Consumer Demand“ und dem „Asia Opportunity Fund“ von Morgan Stanley nochmals aufgestockt, um uns frühzeitig auf die Seite der künftigen Gewinner der wirtschaftlichen Entwicklung zu stellen. Ebenso haben wir durch unsere Engagements im Blackrock „Sustainable Energy“ und im „Echiquier Space“ von La Financière de l’Echiquier unsere Allokation in den Bereichen der Erneuerbaren Energien und Weltraumindustrie gestärkt. Ebenso konzentrieren wir uns verstärkt auf die Blockchain-Technologie und haben ein entsprechendes ETF aufgenommen.

Der Blick auf die kommenden Monate verheißt, zumindest hinsichtlich der pandemischen Lage, nichts Gutes. Zwar scheint es so, als sei die Politik nicht mehr willens, einen weiteren flächendeckenden Lockdown zu verfügen. Aber die Hoffnungen auf ein schnelles Ende der Covid-19-Pandemie haben sich zerschlagen. Die Zahlen steigen rasant und liegen bereits höher als im Vorjahreszeitraum. Wiedergewonnene Freiheiten, Unachtsamkeiten und eine zu niedrige Impfquote haben zu dieser neuen Dynamik geführt. Damit gilt es jetzt umzugehen und noch einige Monate durchzuhalten. Denn es ist der feste Wille der Politik, im kommenden Frühjahr das Ende der Pandemie zu erklären.

Zumindest aus der Bundespolitik gibt es einigermaßen positive Zeichen. Die neue Ampelkoalition befindet sich in den finalen Zügen der Verhandlungen, ein straffer Linkskurs wurde nicht eingeschlagen. Weder generelle Steuererhöhungen noch einmalige Zwangsabgaben sind geplant. Anspruchsvoll für Wirtschaft und Gesellschaft kann die Klimapolitik werden. Wenn wir den Klimawandel aufhalten wollen, muss Deutschland bereits 2045 klimaneutral sein. So soll der Kohleausstieg idealerweise bis 2030 umgesetzt werden. Das Ende des Verbrennungsmotors ist laut Medienberichten vereinbart, ebenso eine Solaranlagenpflicht auf bestimmten Dächern. Damit hat eine Ampelkoalition nun die Chance, eine positive ökologische und ökonomische Entwicklung zu fördern und Deutschlands Rolle als ökologisch orientierte Wirtschaftsmacht herauszustellen. Ob das teuer wird und gelingt, muss die Zukunft zeigen.

Der Klimaschutz ist der globale Megatrend, der viele andere Bereiche beeinflusst und damit auch aus vielerlei Hinsicht für Investoren von größter Relevanz ist. Es werden sich immer wieder neue Chancen für gezieltes und abgesichertes Vermögenswachstum ergeben – aber genauso bestehen Risiken in bestimmten Wirtschaftssegmenten, die keinen Beitrag zum Klimaschutz leisten. Dies gilt es zu beobachten und daraus die richtigen Schlüsse für die Allokation der Vermögenswerte zu ziehen.

Es bleibt also dabei, dass Weitsicht, strategisches Denken und schnelle Entscheidungsfähigkeit die herausragenden Eigenschaften in einer sehr fordernden Zeit sind. Wir verbinden für Sie eine grundsätzliche Vorsicht bei allen Investmententscheidungen mit einem mutigen, offenen Blick in Gegenwart und Zukunft, um auf jede Anforderung des Marktes die passende Antwort zu finden. Damit bleiben wir bei ARGENTUM jederzeit Ihr verlässlicher Partner in der Vermögensverwaltung und im zukunftsorientierten Fondsmanagement.

Mit dem Klick auf “ABONNIEREN” stimmen Sie zu, dass Ihre e-Mail Adresse für den Versand des Newsletters verarbeitet und genutzt werden darf.

Ich habe die allgemeinen Nutzungsbedinungen und die Datenschutzerklärung gelesen und akzeptiere beide. Ich erteile die in der Datenschutzerklärung aufgeführten Enwilligungen in die Verarbeitung und Nutzung meiner Daten.

Diese Website verwendet Cookies, damit wir dir die bestmögliche Benutzererfahrung bieten können. Cookie-Informationen werden in Ihrem Browser gespeichert und führen Funktionen aus, wie das Wiedererkennen von Ihnen, wenn Sie auf unsere Website zurückkehren, und hilft unserem Team zu verstehen, welche Abschnitte der Website für Sie am interessantesten und nützlichsten sind.

Unbedingt notwendige Cookies sollten jederzeit aktiviert sein, damit wir deine Einstellungen für die Cookie-Einstellungen speichern können.

Wenn du diesen Cookie deaktivierst, können wir die Einstellungen nicht speichern. Dies bedeutet, dass du jedes Mal, wenn du diese Website besuchst, die Cookies erneut aktivieren oder deaktivieren musst.

Diese Website verwendet Matomo Analytics, um anonyme Informationen wie die Anzahl der Besucher der Website und die beliebtesten Seiten zu sammeln.

Diesen Cookie aktiviert zu lassen, hilft uns, unsere Website zu verbessern.

Bitte aktiviere zuerst die unbedingt notwendigen Cookies, damit wir deine Einstellungen speichern können!